* LƯU Ý : Bán tối đa 7,450 Tether/giao dịch/TKNH, tối thiểu 500 Tether/giao dịch, các giao dịch chuyển vượt hạn mức tối đa sẽ không được xử lý. Giao dịch sau 30 phút sẽ tự hủy nếu không nhận được Tether. Chúc Quý Khách một ngày tốt lành.

| $ Coin | Mua | Bán |

|---|---|---|

|

|

|

|

|

|

|

|

|

|

|||

|---|---|---|---|

| Loại | Đồng | Số lượng | Thời gian |

| Mua | USDT | 7,207 | 01-10-2025 22:52:04 |

| Mua | USDT | 7,207 | 01-10-2025 22:52:02 |

| Mua | USDT | 7,207 | 01-10-2025 22:52:01 |

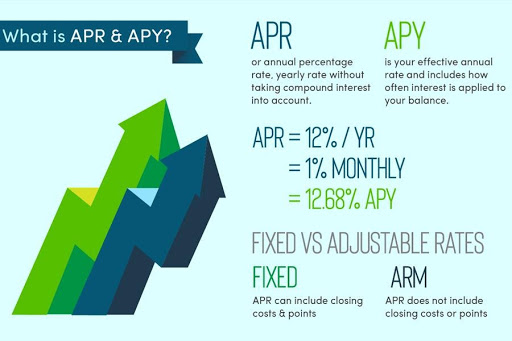

APR là gì? APY là gì? Sự khác nhau của APR và APY trong Stake Coin

APR là gì? APY là gì? Sự khác nhau của APR và APY trong Stake Coin

APR là lãi suất tính theo dạng lãi suất hàng năm còn APY là thước đo lãi suất mà bạn có được sau khi đã gửi tiết kiệm. Nói theo cách này, chúng có vẻ giống nhau, nhưng thực chất, chúng lại hoàn toàn khác nhau. Nếu như các bạn hiểu được sự khác biệt của APR và APY thì sẽ có cách quản lý tiền của bản thân tốt nhất.

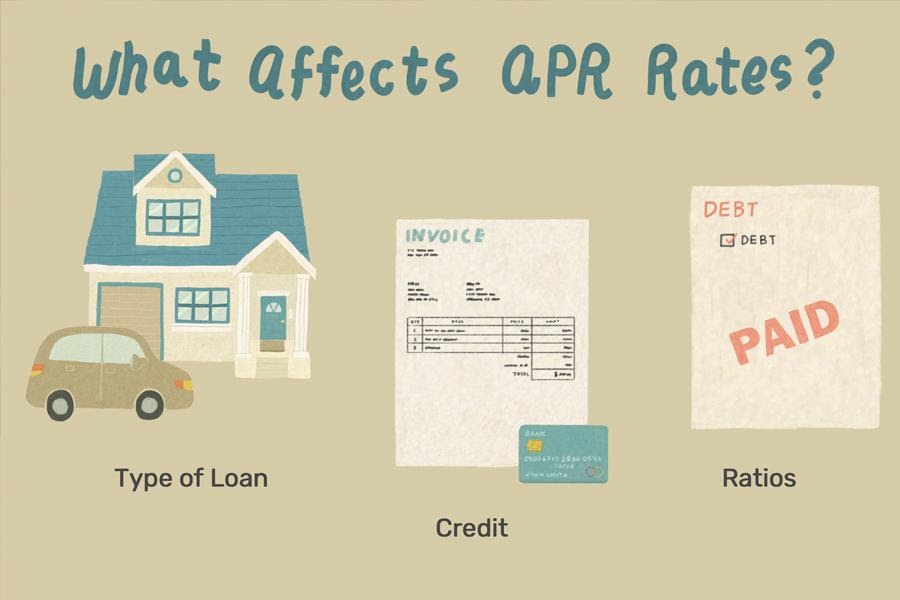

Khái niệm APR là gì?

APR – lãi suất phần trăm mỗi năm (Annual Percentage Rate) là tỷ lệ mức lãi phải trả cho khoản vay đầu tư hàng năm. Annual Percentage Rate thể hiện được chi phí vay vốn phải trả hàng năm. Nó gồm có tất cả các chi phí liên quan đến giao dịch tuy nhiên lại không tính gộp.

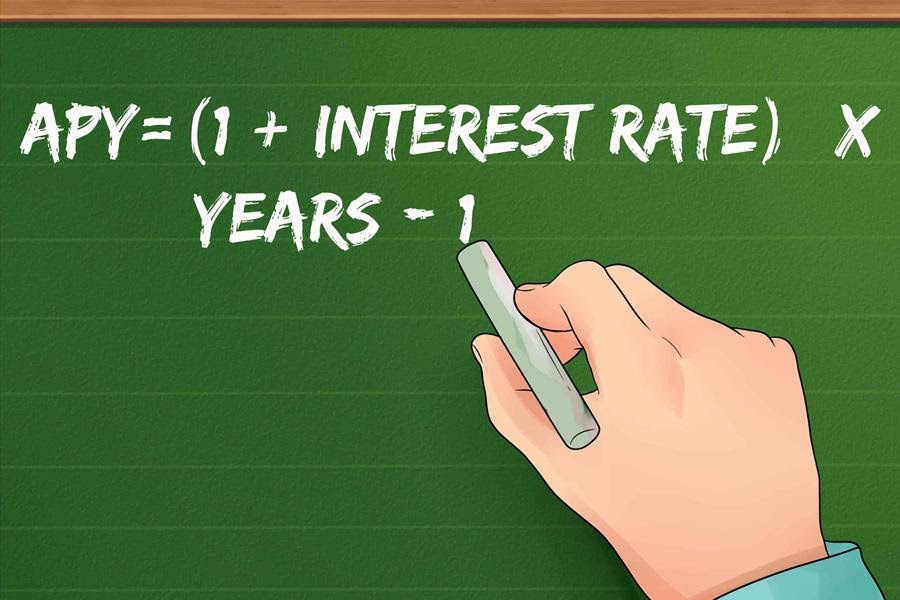

Khái niệm APY là gì?

APY – lãi suất thu nhập năm (Annual Percentage Yield) là lãi suất thực tế hàng năm, có tác động của lãi suất kép. Khác với lãi suất đơn, lãi suất kép được tính theo định kỳ và số tiền này được thêm vào số dư ngay lập tức. Qua các giai đoạn thì số dư sẽ tăng lên một chút vì thế mà tiền lãi trả cho số dư từ đó cũng cao hơn.

Sự khác nhau của APR và APY

Cả APR và APY đều được sử dụng để đo lường lãi suất. Tuy nhiên, điểm khác nhau là APR đo lường lãi suất được tính còn APY đo lường lãi suất kiếm được.

APR sẽ được kết hợp với tài khoản tín dụng, nếu như trên tài khoản của bạn APR càng thấp thì chi phí vay tổng thể sẽ càng thấp. Và ngược lại.

APY thì được kết hợp với tài khoản tiền gửi, nếu như trên tài khoản của bạn, APY càng cao thì thu nhập của bạn càng cao. Thu nhập của bạn sẽ được phụ thuộc vào số tiền trong tài khoản mà bạn có, không chỉ căn cứ tài khoản APY.

Ví dụ so sánh APR và APY

Mỗi tháng, một công ty thẻ tín dụng tính lãi suất 1%, khi đó APR = 12% (12 tháng x 1% = 12%). Còn đối với APY thì có thể tính đến lãi suất kép.

APY lãi suất gộp hàng tháng sẽ là 12,86% ((1 + 0,01) ^ 12 – 1 = 12,68%) của một năm. Nếu như bạn chỉ để số dư trong thẻ của mình 1 tháng thì mức phí bạn phải trả sẽ tương đương với 12%. Nhưng, bạn mang số dư đó trong vòng 1 năm thì lãi suất sẽ lên đến 12,86% so cộng dồn mỗi tháng.

Góc nhìn của người vay đối với APR và APY

Khi bạn muốn vay tiền hay muốn thế chấp, bạn mong muốn có lãi suất thấp để có một bức tranh thực tế thì bạn cần phải hiểu sự khác biệt cơ bản giữa APR và APY.

Ví dụ, bạn đăng ký vay, bạn có thể lựa chọn 1 người cho vay trong rất nhiều người cho vay, tuy nhiên, người đó sẽ khiến cho bạn phải trả Mức giá nhiều hơn mức mà bạn nghĩ lúc đầu. Vì người cho bạn vay sẽ cho bạn thấy APR chứ không phải APY.

Góc nhìn của người cho vay đối với APR và APY

Với vai trò là người cho vay, bạn luôn muốn tìm kiếm những ngân hàng hay tổ chức có lãi suất cao, nhưng thực tế, các ngân hàng hay tổ chức tài chính thường sẽ che giấu đi APR và quảng cáo APY thay vào đó để thu hút những người cho vay vì xuất hiện số tiền lãi có liên quan đến nguồn tài chính đó.

Chính vì vậy mà đây là cách mà cả APR và APY thể hiện sự khác biệt của mình. Sự khác biệt của 2 tỷ lệ này có vai trò quan trọng ảnh hưởng đến quyết định tài chính của nhà đầu tư và người vay. Thực tế, các tổ chức tài chính làm nổi bật lên APY để thu hút các nhà đầu tư và cho thấy mức lãi cao như thế nào. TRong khi đó, khi bạn vay các khoản thì APR sẽ được tô sáng để che giấu chi phí thực tế mà cá nhân phải trả. Do vậy, bạn theo hình thức nào thì phải tôn trọng và thực hiện hình thức đó, không nên so sánh APR và APY vì nó sẽ không mang đến cho bạn một bức tranh phù hợp với từng hoàn cảnh.

Cách để đưa ra quyết định quản lý tiền phù hợp

APR và APY đều là những công cụ hữu ích để quyết định tài khoản gửi tiền và tài khoản tín dụng nào phù hợp với bạn. Thế nhưng, trước khi đưa ra quyết định cuối cùng, bạn cần lưu ý một số vấn đề sau:

Lãi suất gộp thường xuyên ra sao: Lãi suất được gộp hàng ngày, hàng tuần, hàng tháng, hàng quý hoặc hàng năm. Ghép lãi thường xuyên sẽ giúp khoản đầu tư của bạn nhiều tiền hơn và mức chi phí cũng cao hơn đối với tài khoản tín dụng của bạn.

Hãy kiểm tra các bản in giấy tờ: Kiểm tra để chắc chắn rằng bạn hiểu các vấn đề về điều khoản cũng như chi phí. Trong APR, không phải các tài khoản tín dụng đều có các mức phí giống nhau. Và tài khoản gửi tiền cũng có thể sẽ có các khoản phí không bao gồm trong APY.

Tỷ lệ có thay đổi không: Nếu tỷ lệ giá của bạn là cố định, thì nó sẽ không thay đổi. Nhưng nếu như nó thay đổi, thì sẽ là khả năng thay đổi lớn. Nếu như bạn có APR, hãy đảm bảo rằng bạn biết nó tồn tại trong bao lâu, tỷ lệ giá sẽ là bao nhiêu,... Hãy nhớ rằng, APY đối với tài khoản tiề gửi sẽ thay đổi và biến động theo thị trường.

APR nào bạn có thể áp dụng: Mỗi một tài khoản tín dụng mà có APR khác nhau thì sẽ cho ra các loại giao dịch khác nhau.

Hãy luôn nhớ rằng, APR hay APY là 2 trong số các yếu tố nên xem xét khi chọn tài khoản tiền gửi hay tài khoản tín dụng. Việc hiểu rõ 2 thể loại này sẽ giúp bạn có quyết định đúng đắn, nguồn tài chính của bạn sẽ tăng hơn.

Hy vọng với những gì chúng tôi chia sẻ ở trên đã giúp bạn hiểu được APR, APY và sự khác nhau cơ bản của chúng. Nếu như có ý kiến cần chia sẻ, hãy chia sẻ cùng chúng tôi.

BÁN TETHER

26,581 VNĐ

BÁN TETHER

26,581 VNĐ

BÁN KDG

1,000 VNĐ

BÁN KDG

1,000 VNĐ