* LƯU Ý : Bán tối đa 7,450 Tether/giao dịch/TKNH, tối thiểu 500 Tether/giao dịch, các giao dịch chuyển vượt hạn mức tối đa sẽ không được xử lý. Giao dịch sau 30 phút sẽ tự hủy nếu không nhận được Tether. Chúc Quý Khách một ngày tốt lành.

| $ Coin | Mua | Bán |

|---|---|---|

|

|

|

|

|

|

|

|

|

|

|||

|---|---|---|---|

| Loại | Đồng | Số lượng | Thời gian |

| Mua | USDT | 7,499 | 03-10-2025 08:59:12 |

| Mua | USDT | 7,499 | 03-10-2025 08:59:12 |

| Mua | USDT | 6,728 | 03-10-2025 08:59:12 |

Bản cập nhật của Binance có ý nghĩa gì? Tether sẽ dẫn đầu trong De-Fi?

Ngày 25 tháng 5, Binance đã thông báo đã mở rộng hỗ trợ cho Tether trên Polkadot. Khách hàng của Binance có thể mang USDT đến Polkadot, giúp các giao dịch với stablecoin trở nên thân thiện hơn với người dùng.

Theo tweet của Polkadot, sự phát triển này khuyến khích việc áp dụng USDT rộng rãi hơn và nâng cao khả năng sử dụng trong hệ sinh thái. Điều này không chỉ mang lại lợi ích cho USDT mà còn cho phép người dùng Polkadot, các parachain và dapp dễ dàng truy cập vào stablecoin.

Nguồn cung Tether trên các sàn giao dịch sụt giảm

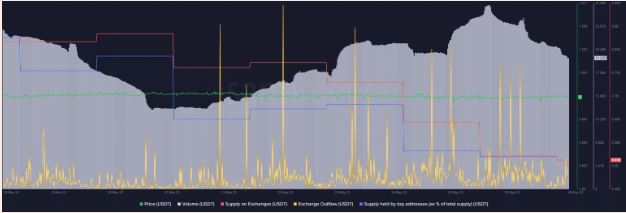

Trong khi giai đoạn này diễn ra, việc phân phối nguồn cung của USDT ghi nhận các hoạt động thú vị. Khối lượng của USDT tăng lên, điều này ngụ ý các nhà đầu tư đang giao dịch stablecoin.

Nguồn: Santiment

Dòng tiền vào sàn giao dịch của stablecoin cũng tăng đột biến, kèm theo nguồn cung trên các sàn giao dịch giảm, cho thấy thị trường biến động chậm hiện tại, các nhà đầu tư đang mua USDT nhiều hơn.

Thú vị, những con cá voi chọn đi theo con đường khác. Nguồn cung của USDT do các địa chỉ hàng đầu nắm giữ cũng đã giảm, Theo Santiment. Điều này có nghĩa là cá voi đã bán USDT để tích lũy tài sản khác khi thị trường vẫn ở mức thấp.

Cách Polkadot phản ứng

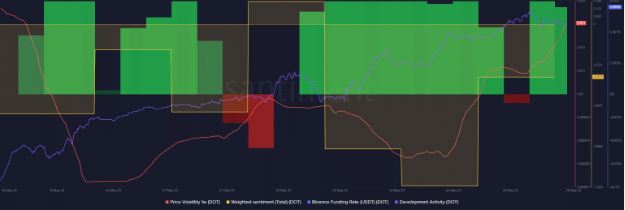

Thông báo của Binance không ảnh hưởng đến Polkadot về mặt hành động giá.

Theo CoinMarketCap, giá của DOT giảm hơn 2% trong 7 ngày qua. Vào thời điểm này, nó được giao dịch ở mức 5,22 đô la với vốn hóa thị trường hơn 6 tỷ đô la.

Tuy nhiên, việc xem xét các số liệu trực tuyến của DOT đã phần nào mang lại hy vọng về sự tăng giá trong những ngày tới.

Chẳng hạn, nhu cầu của DOT trên thị trường tăng lên, thể hiện từ tỷ lệ tài trợ Binance xanh của nó. Tâm lý của nó, sau khi giảm, đã phục hồi, cho thấy các nhà đầu tư tin tưởng vào mã thông báo.

Hoạt động phát triển của DOT cũng cao, điều này sẽ cải thiện tâm lý thị trường. Kết hợp những điều này với sự biến động giá tăng trong 1 tuần của DOT, khả năng tăng giá có thể xảy ra.

Nguồn: Santiment

Các chỉ số thị trường bổ sung cho các số liệu trên chuỗi, vì chúng đề xuất tăng giá. Dòng tiền Chaikin (CMF) của Polkadot cũng ghi nhận sự gia tăng.

Chỉ số MFI cũng đi theo con đường hướng lên trên, điều này làm tăng khả năng biến động giá hướng bắc. Thế nhưng, EMA của DOT vẫn giảm do EMA - 20 nằm dưới EMA - 55.

Nguồn: TradingView

Tether sẽ dẫn đầu trong De-Fi?

Stablecoin là cốt lõi của các công cụ kinh tế mới mà Tether tin sẽ cần thiết cho các nền kinh tế trong những thập kỷ tới. Chúng loại bỏ các lớp cồng kềnh và người trung gian không hiệu quả trong các giao dịch tài chính. Các giao dịch tài chính là huyết mạch của hệ thống kinh tế, bất kỳ loại thuế nào đối với cấu trúc thanh toán đều là thuế đối với toàn bộ nền kinh tế nói chung.

Ưu tiên việc quản lý rủi ro trong bối cảnh tăng trưởng

Vài tuần qua là khoảng thời gian quan trọng đối với Tether. Trước sự thất bại của các ngân hàng trên Hoa Kỳ và Châu Âu, Bitcoin xuất hiện để sẵn sàng xây dựng để làm - bảo vệ tài sản của mọi người trước sự thất bại của hệ thống tài chính. Tuy nhiên, cũng đã thấy các stablecoin phải đối mặt với những thách thức lớn do nguồn dự trữ tập trung ở các ngân hàng Mỹ phá sản hoặc gặp khó khăn về tài chính do quản lý rủi ro không phù hợp.

Trái ngược với báo cáo của Bloomberg, Tether muốn lặp lại cách dứt khoát khi không có liên quan đến Silvergate, Ngân hàng Thung lũng Silicon và Ngân hàng Chữ ký.

Thế nhưng, một số đoạn trong bài báo mà Bloomberg tuyên bố: "Nhà cung cấp stablecoin ở nước ngoài chưa bị xử phạt và do đó, việc kinh doanh với công ty không phải là bất hợp pháp, theo Alma Angotti - người giữ vị trí cấp cao của Chứng khoán và Sàn giao dịch Ủy ban và Kho bạc".

Sau tiêu đề clickbait, nhà báo cũng thừa nhận sẽ không có vấn đề gì khi Tether và Signature Bank hợp tác, nhưng lại không giải thích được Tether không có tài khoản với Signature Bank.

Thật sốc khi Bloomberg dựa vào thông tin sai lệch để cố gắng duy trì mức độ phù hợp.

Sau sự sụp đổ của SVB, nhiều stablecoin đều bị mất chốt. Mặc dù đã phục hồi do Chính phủ Hoa Kỳ bảo đảm cho những người gửi tiền SVB, nhưng nó cũng đã đặt ra câu hỏi về những rủi ro mà người dùng stablecoin gặp phải khi nắm giữ stablecoin có sự tập trung tài phán ở quốc gia hoặc hệ thống ngân hàng.

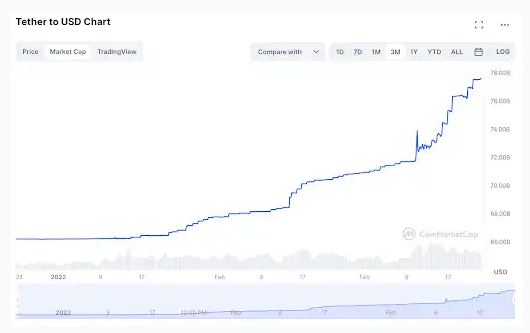

Dự trữ tập trung là công cụ hữu ích để đẩy nhanh tốc độ tăng trưởng, nhưng vì nó đi kèm với rủi ro pháp lý nên nó không phù hợp với stablecoin có vai trò trung tâm trong ngành. Tether coi việc quản lý rủi ro là điều cần thiết trước khi tăng trưởng nhanh. Tether đã tăng vốn hóa thị trường trong năm 2023, nhưng sau sự thất bại của SVB, Tether đã kiếm được 6 tỷ đô la chỉ trong vài tuần.

Do đó, sự cạnh tranh của Tether phải đối mặt với sự sụt giảm về vốn hóa thị trường của họ khi người dùng mua lại cổ phần của họ.

Tương tự, dù Tether luôn duy trì vị trí dẫn đầu so với đối thủ về khối lượng, nhưng xu hướng này vẫn tiếp tục khi biến động tăng cao. Điều này được chú ý vì khối lượng tăng lên trong thời kỳ khủng hoảng đối với tài sản khi người dùng trao đổi tài sản lấy những tài sản khác được cho là an toàn hơn.

Xu hướng này đánh dấu sự thay đổi trong sở thích của thị trường đối với stablecoin. Nếu xu hướng này tiếp tục, có nghĩa là người dùng thích các loại tiền ổn định không phải của Hoa Kỳ và các loại tiền ổn định đa dạng hóa nguồn dự trữ để bảo vệ những người nắm giữ trước sự cố ngân hàng.

Quản lý rủi ro cho các tổ chức phát hành stablecoin bao gồm thành phần dự trữ nhưng cũng mở rộng sang rủi ro pháp lý. Việc Tether tập trung vào đa dạng hóa quyền tài phán cho phép nó điều hướng các điều kiện thị trường thuận lợi hơn so với nhiều đối thủ cạnh tranh.

Phải nói rằng, các điều kiện thị trường tiếp tục thay đổi, Tether ưu tiên theo dõi các thay đổi về kinh tế và quy định toàn cầu để bảo vệ người dùng và tất cả các giao thức phi tập trung trên USDT.

Có khả năng những tùy chọn thay đổi đối với stablecoin không chỉ mang lại sự gia tăng trong việc sử dụng Tether mà còn dẫn đến việc USDT trở thành stablecoin được sử dụng trong De-Fi.

Stablecoin và De-Fi

Tether tin mọi người trên khắp thế giới cần có quyền truy cập vào các dịch vụ tài chính! Thế nhưng, hiện tại chính những người giàu mới có quyền tiếp cận các sản phẩm và dịch vụ tài chính khác nhau mà thị trường cung cấp, được các trung gian tài chính truyền thống giúp đỡ nhiều trong trường hợp khủng hoảng.

De-Fi đại diện cho mô hình về cách mở rộng các dịch vụ tài chính cho phần còn lại của dân số. Ngoài ra, mô hình ở hiện tại dựa vào các lớp trung gian tài chính để sử dụng các dịch vụ tài chính chiếm phần lớn tài sản của người dùng. Điều này không được chấp nhận.

Mặc dù USDC thống trị De-Fi, nhưng chúng tôi thấy mức độ tập trung của nó đối với rủi ro ngân hàng Hoa Kỳ đã làm tổn hại đến lời hứa phân cấp của nó. Trước những rủi ro gần đây, USDT là công cụ lý tưởng để thị trường mới nổi không phải chịu những va chạm và biến động. Có nhiều lý do khiến chúng tôi nghĩ Tether sẽ bắt đầu trở thành stablecoin số 1 được sử dụng trong De-Fi trên nhiều chuỗi.

Tích hợp và áp dụng USDT trên giao thức và chuỗi khối

Tether là đồng tiền đầu tiên được đưa vào các giao thức mới. Đó là bởi vì Tether, được gọi là “huyết mạch” của nền kinh tế tiền điện tử, cung cấp lượng lớn thanh khoản và tài sản mà người dùng đã tin tưởng trong nhiều năm vào các giao thức này. Tether là stablecoin lớn nhất, có tính thanh khoản cao nhất và nhiều người dùng thích sử dụng stablecoin làm cặp giao dịch chính khi họ sử dụng De-Fi. Người dùng USDT có thể sử dụng các thị trường thứ cấp và giao thức De-Fi để thực hiện thanh toán hoặc dưới dạng cặp giao dịch với hàng nghìn loại tiền điện tử.

USDT được tích hợp trong 13 chuỗi khối. USDT có thể truy cập được đối với các nhà phát triển trên các môi trường khác nhau, bất kể họ khởi chạy giao thức ở đâu. Ngoài ra, vì nhiều giao thức De-Fi được triển khai trên nhiều chuỗi khối, USDT cung cấp cách để các nhà phát triển đảm bảo tài sản từ một chuỗi có thể hoán đổi sang một chuỗi khác.

USDT là loại tiền ổn định được áp dụng rộng rãi, được tích hợp và có tính thanh khoản cao nhất trong tiền điện tử

Phi tập trung hóa, đa dạng hóa và ổn định

Như cuộc khủng hoảng ngân hàng đã chứng minh, sự tập trung quyền tài phán là rủi ro hiện hữu đối với stablecoin được bảo lưu hoàn toàn. Nếu stablecoin sắp được sử dụng rộng rãi trong De-Fi thì nó không được mang theo rủi ro tập trung, nếu không nó sẽ loại bỏ các lợi ích của các giao thức khác nhau này.

Tether cung cấp các thành phần dự trữ thông minh và các lớp đối tác ngân hàng quốc tế để giảm thiểu rủi ro pháp lý.

Hơn nữa, trong khi một số người nghĩ một stablecoin thuật toán có thể giải quyết những thách thức vì nó không có nguồn dự trữ truyền thống thì lịch sử cho thấy những stablecoin này rủi ro hơn và không ổn định hơn nhiều. Không có triển khai thành công nào của các thiết kế này. Các stablecoin được bảo lưu đầy đủ là các stablecoin đã giữ giá trị trong thời gian dài.

Việc áp dụng USDT trong De-Fi

Có nhiều ví dụ về vai trò của USDT trong không gian De-Fi đang phát triển. Ví dụ là Khoản vay Flash, cho phép người dùng có thể mượn nhiều loại mã thông báo mà không cần tài sản thế chấp để hỗ, miễn là tài sản thế chấp được tự động trả lại trong cùng giao dịch.

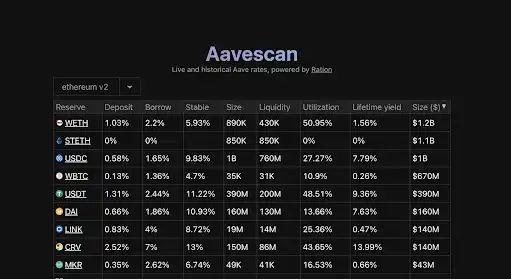

USDT cũng đang hỗ trợ các dự án cho vay khác nhau. Trên Aave, giao thức cho vay lớn nhất và được sử dụng rộng rãi nhất, USDT mang lại lợi tức tốt nhất cho người cho vay, dù điều này dao động dựa trên điều kiện thị trường.

Tích hợp trên De-Fi và trao đổi

Tether là cặp giao dịch được sử dụng rộng rãi nhất. Điều này không chỉ cung cấp tính thanh khoản sâu mà cho nó còn khả năng sử dụng sâu trên các nền tảng trao đổi mà người dùng muốn truy cập.

Điều này làm cho USDT được chuyển liền mạch từ hệ sinh thái De-Fi sang các sàn giao dịch mà không cần thực hiện các bước bổ sung. Hầu hết các sàn giao dịch đều hỗ trợ cặp giao dịch USDT cho phần lớn tài sản mà họ niêm yết.

Tính minh bạch khi dự trữ

Tether dẫn đầu về minh bạch dự trữ. Tether cũng liên tục tìm kiếm những kiểm toán viên được đánh giá cao nhất. Các công ty kiểm toán lớn không cung cấp kiểm toán đầy đủ cho các công ty và do đó cũng cho các công ty stablecoin do sự bất ổn về kế toán và quy định, đó là lý do tại sao các đối thủ của Tether cũng không có kiểm toán đầy đủ. Mặc dù vậy, chúng tôi vẫn đảm bảo BDO Italia cung cấp các chứng thực về dự trữ của Tether. BDO Italy đã và đang đầu tư để thu hút nhân tài tham gia vào thị trường này nhưng việc tuyển dụng và phát triển năng lực cho các công ty kiểm toán là khó khăn trong thị trường hiện tại. Chúng tôi tin, xu hướng được thiết lập và các công ty kiểm toán muốn thành công phải sớm đầu tư và tiếp thu kiến thức chuyên môn.

Ngoài việc minh bạch dự trữ trong ngành stablecoin, Tether tiếp tục kiếm được lợi nhuận góp phần vào dự trữ vượt mức hỗ trợ USDT. Các số liệu cho thấy, lợi nhuận hoạt động ròng làm lu mờ quý cuối cùng năm 2022, khi Tether ghi nhận khoản lãi 700 triệu đô la. Triển vọng cho quý 2 cũng khả quan.

Giúp người dùng lấy lại tiền

Tether có thể giúp giảm thiểu các vụ hack trong De-Fi, điều này mang lại sự tự tin hơn cho người dùng sử dụng USDT để giao tiếp với các giao thức De-Fi.

Khi Poly Network bị hack, Tether phản ứng nhanh chóng và đóng băng 33 triệu đô la USDT ngay trước khi nó được gửi vào Curve, điều này dẫn đến việc mất các khoản tiền này.

Sau vụ hack KuCoin, Tether đóng băng số USDT trị giá 33 triệu đô la tiền của người dùng bị đánh cắp. Sau vụ hack Yearn Finance, Tether có thể đóng băng 1,7 triệu đô la đã bị đánh cắp từ người dùng. Tether còn có thể đóng băng số USDT trị giá 300 nghìn đô la bị đánh cắp từ ví cá nhân khi họ để lộ khóa cá nhân qua evernote. Thực tế, trong hơn 160 cuộc điều tra trên khắp bốn châu lục, Tether đã bị đóng băng hơn 720 triệu đô la do các cuộc điều tra khác nhau.

Lịch sử của Tether cho biết gì về tương lai của De-Fi?

Giống như các công ty tiền điện tử, lịch sử của Tether chứa đầy thử nghiệm và thách thức khi nó điều hướng ý nghĩa của việc hoạt động trong hệ thống tài chính phi tập trung non trẻ. Tether phải đối mặt với nhiều thách thức nhưng đã vượt qua để trở thành đồng tiền ổn định được lựa chọn cho các nhà giao dịch, nhà phát triển, nhà đầu tư và người dùng.

Điều hướng những thách thức ban đầu đã dạy cho Tether giá trị phân phối dự phòng, có thẩm quyền và những nguyên tắc này là lý do tại sao USDT có vị trí để trở thành tài sản chính cho De-Fi. De-Fi cần một stablecoin không buộc người dùng phải gánh chịu rủi ro ngân hàng.

Tether tiếp tục hỗ trợ ngành, người dùng, thị trường và các giao thức De-Fi khi điều hướng giai đoạn phát triển tiếp theo với tư cách là cộng đồng toàn cầu.

BÁN TETHER

26,563 VNĐ

BÁN TETHER

26,563 VNĐ

BÁN KDG

1,000 VNĐ

BÁN KDG

1,000 VNĐ