* LƯU Ý : Bán tối đa 7,450 Tether/giao dịch/TKNH, tối thiểu 500 Tether/giao dịch, các giao dịch chuyển vượt hạn mức tối đa sẽ không được xử lý. Giao dịch sau 30 phút sẽ tự hủy nếu không nhận được Tether. Chúc Quý Khách một ngày tốt lành.

| $ Coin | Mua | Bán |

|---|---|---|

|

|

|

|

|

|

|

|

|

|

|||

|---|---|---|---|

| Loại | Đồng | Số lượng | Thời gian |

| Mua | USDT | 7,499 | 03-10-2025 16:50:12 |

| Mua | USDT | 7,499 | 03-10-2025 16:50:12 |

| Mua | USDT | 7,399 | 03-10-2025 16:50:12 |

BTC giảm về vùng 28,400 USD đây có phải là cơ hội đáng để mua

Hôm qua, giá Bitcoin (BTC) đã hoàn thành một nến ngày với biên độ giảm 1,000 USD. Theo đó, BTC đóng cửa nến ngày dưới 29,000 USD và đang biến động quanh 28,500 USD – mức thấp nhất kể từ 22/7 đến nay.

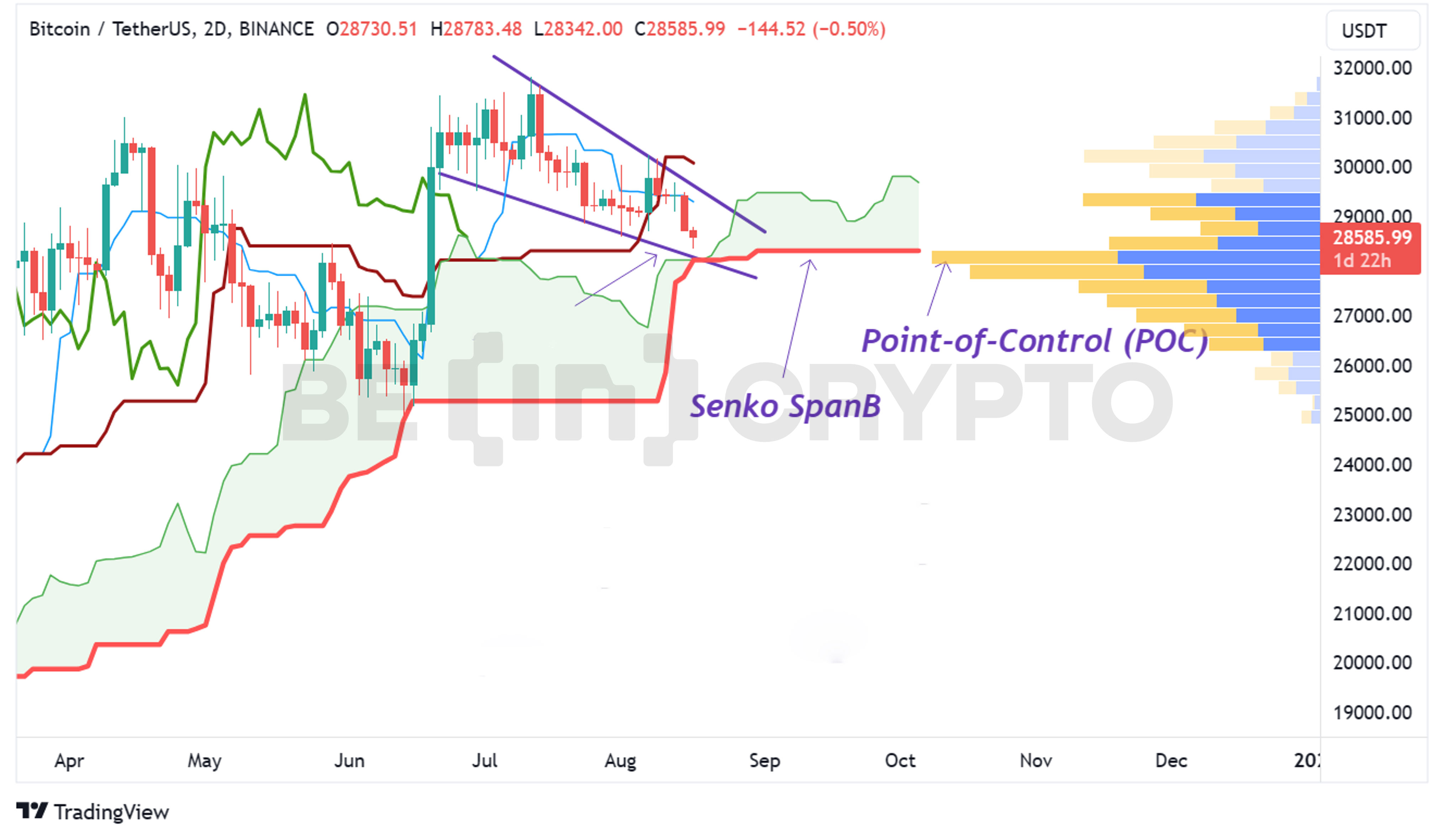

Mô hình nêm giảm của Bitcoin đang rõ ràng hơn

Giá BTC hiện tại đã giảm về trendline dưới và có khả năng sẽ đi trong mô hình nêm giảm. Do đó, việc giá giảm về 28,400 USD như hôm qua có thể mở ra cơ hội cho một giao dịch ít nhất là ngắn hạn.

Bằng cách quan sát đường giá BTC trong khung 2 ngày (2D), có thể xác định 3 yếu tố kỹ thuật làm cơ sở để dự đoán khả năng phục hồi ít nhất là ngắn hạn của BTC trong những ngày tới:

Thứ nhất, là trendline dưới của mô hình nêm giảm đang cho phản ứng với điểm chạm thứ 4. Nêm giảm là mô hình dự báo tăng giá, nghĩa là BTC có tiềm năng sẽ lập một mức cao mới trong năm 2023 khi phá mô hình này. Nhưng trước khi xem xét kịch bản đó, thì hành vi giá thường cho phản ứng tốt tại những điểm chạm như thế này đã là một cơ hội entry.

Thứ hai, đường Senko SpanB của chỉ báo Ichimoku khung 2D là một vùng phẳng kéo dài nhiều tuần nay. Và giá BTC hôm qua đã cho phản ứng tốt đầu tiên tại vùng phẳng đó. Với Senko SpanB tạo bậc cao hơn đi kèm mây Kumo xanh, BTC được chỉ báo này cho là sẽ tiếp tục tăng giá.

Thứ ba, giá BTC hôm qua đã chạm đến vùng Point-of-Control (POC) của Volume Profile. Đây là hỗ trợ tốt nhất của BTC kể từ Q2/2023 đến nay.

Và cả ba yếu tố kỹ thuật trên đều thống nhất với nhau rằng 28,400 USD chính là hỗ trợ tốt nhất mà BTC có được lúc này. Nếu traders xem đây là một cơ hội ngắn hạn, thì mức giá phục hồi trước mắt là 29,500 USD. Còn nếu xem nó như một cơ hội mua cho trung hay dài hạn, thì sau đây là những quan sát bổ sung đáng tham khảo.

Vùng 28,400 USD có là cơ hội đáng mua nhất tính đến hiện tại?

Cơ hội mua lại tốt không có nghĩa giá chắc chắn sẽ phục hồi. Nhưng đó là vùng giá cho chi phí cắt lỗ tối thiểu nhằm mua được cơ hội BTC cho phản ứng tốt để các traders có thời gian bảo toàn lệnh.

“Zoom out” đồ thị một lần nữa để quan sát trong khung thời gian lớn hơn – khung 4 ngày (4D), có thể nhận thấy như sau:

Giá BTC giảm về vùng 28,400 USD cũng có nghĩa giảm về trendline nâng đỡ cấu trúc giá từ ngày đầu năm 2023 đến nay. Đồng thời, 28,400 USD cũng chính là vùng phẳng của đường Kijun-Sen theo chỉ báo Ichimoku, một hỗ trợ đáng tin cậy. Nếu phá hỗ trợ này, BTC có thể nhanh chóng giảm về vùng 23,400 USD.

Nhưng trong khung thời gian 4D này lại cho một cái nhìn thoáng qua về trung hạn và dài hạn. Đó là mô hình nêm tăng lớn cả năm 2023. Đây là mô hình dự báo đảo chiều thành giảm giá, và nó đang muốn nói rằng giá có tăng đi nữa cũng sẽ sớm điểu chỉnh tại vùng 32,000 USD.

Một số lập luận cho thấy Bitcoin đang trong giai đoạn tương tự 2015 cả về dữ liệu kỹ thuật, on-chain và vĩ mô

Lịch sử biến động của giá Bitcoin (BTC) được cho rằng mang tính chu kỳ rất chặt chẽ, có độ sai lệch về thời gian thấp và biên độ biến động hấp dẫn. Do đó, nhiều nhà quan sát liên tục tìm kiếm những bằng chứng tương đương để đánh giá thị trường giai đoạn hiện tại.

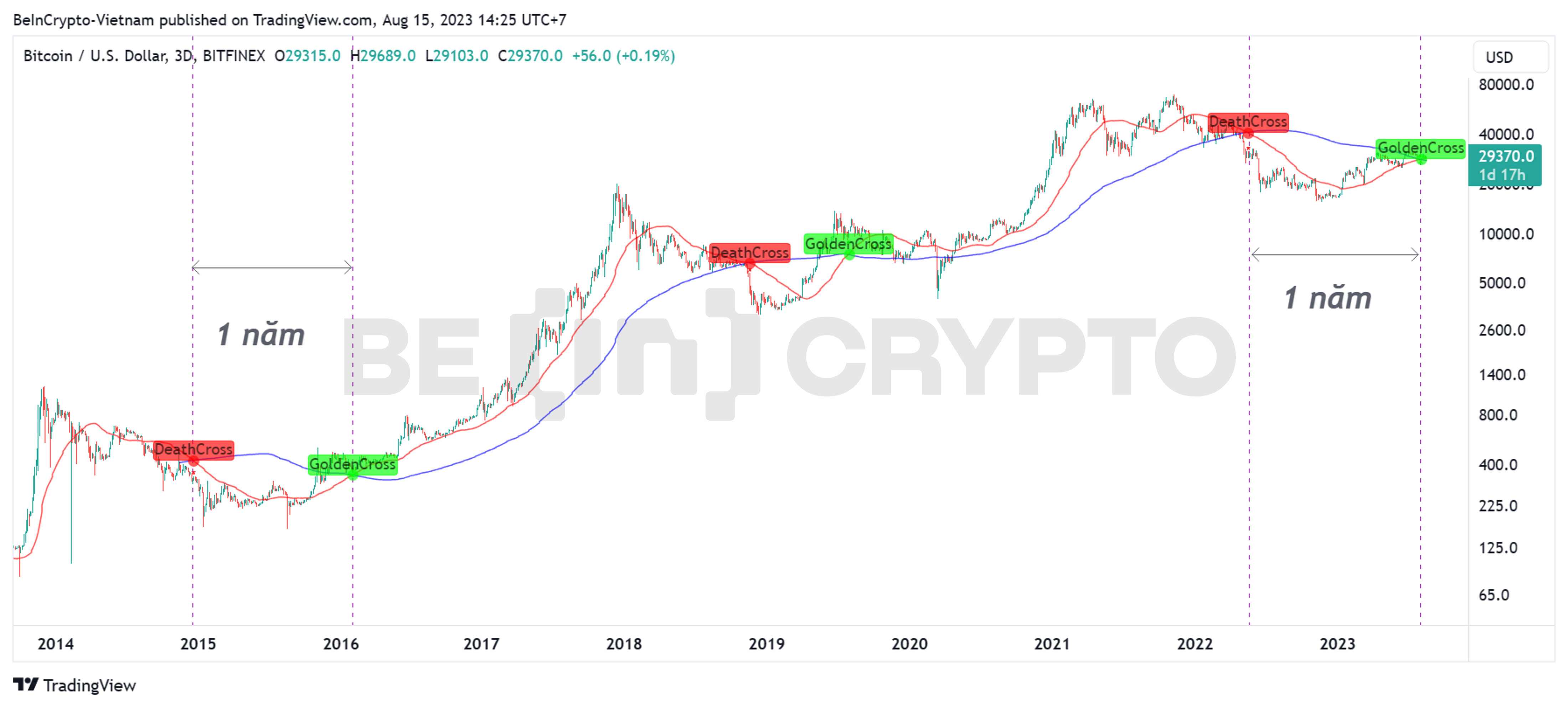

1. Bằng chứng kỹ thuật:Giao cắt vàng

Nhìn chung, Golden Cross (giao cắt vàng) và Death Cross (giao cắt tử thần) khung 3 ngày (3D) chưa xác nhận sai chu kỳ bao giờ. Nhưng giao cắt vàng của năm 2023 vừa được xác nhận tháng này có nhiều điểm đáng để so sánh với năm 2015.

Về trường độ, khoảng cách giữa từ lúc giao cắt tử thần được xác nhận cho đến khi giao cắt vàng xuất hiện là tròn một năm. Cả giai đoạn 2015 và 2023 đều ghi nhận trường độ tương đương nhau.

Về phương cách biến động, cả 2015 và 2023 đều cho thấy đường giá tạo đáy sau thấp hơn đáy trước, sau đó vượt lên MA50 và tăng dần đều cho đến khi giao cắt vàng được xác nhận. Riêng giai đoạn 2020, vì dịch bệnh COVID-19 nên đường giá thêm một nhịp đứt gãy và phục hồi V-shape.

Tín hiệu Golden Cross khung 3D trên đây chỉ xuất hiện đúng 3 lần trong lịch sử giá. Sự tương đương ở đây không dừng lại ở hình thức, nhưng nó đang có hàm ý rằng: xu hướng biến động của tâm lý nhà đầu tư cũng tương đương.

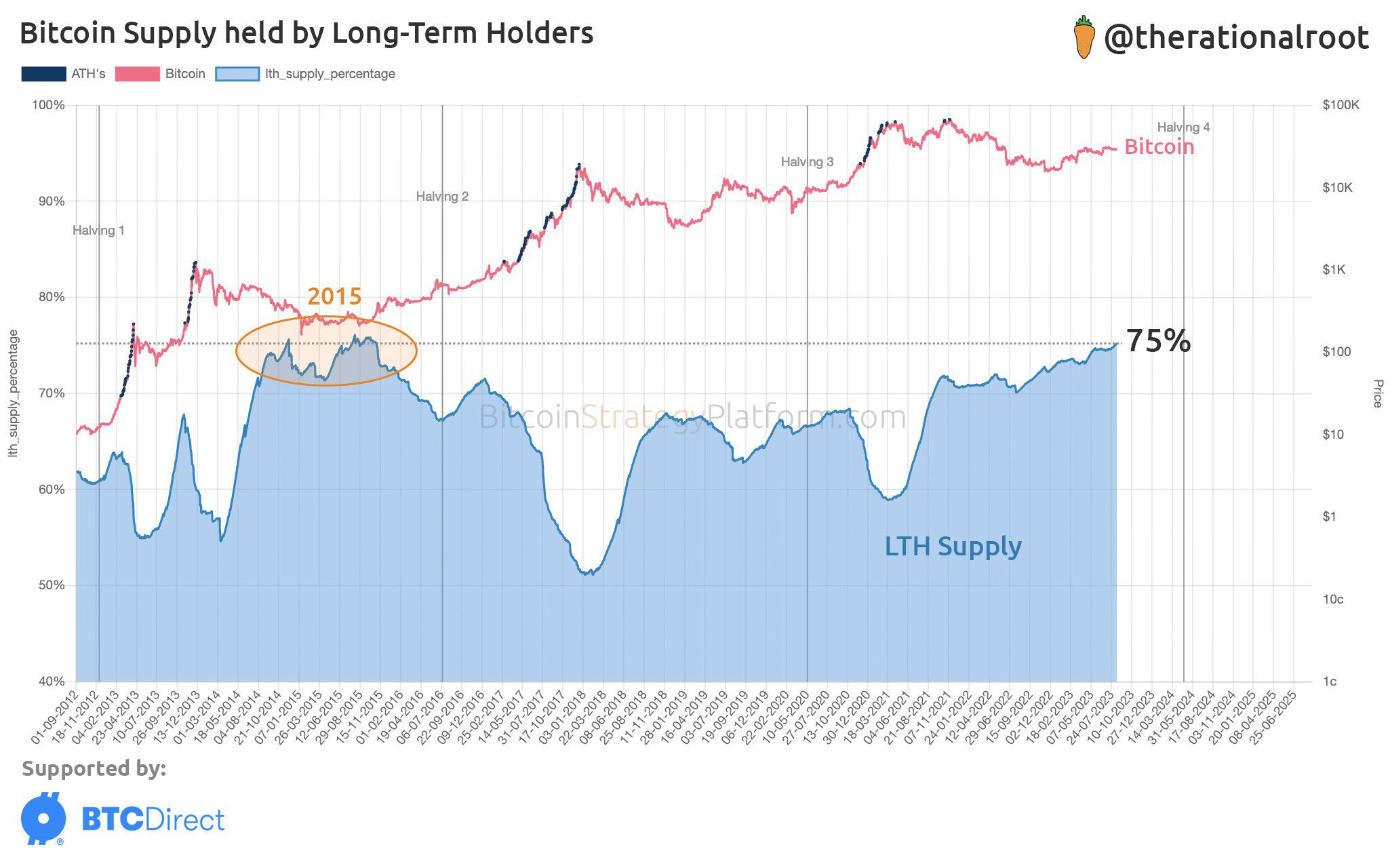

2. Bằng chứng on-chain khẳng định: Nguồn cung tích lũy của các Holders dài hạn đạt đỉnh và chưa có dấu hiệu dừng lại

Bằng chứng thứ hai liên quan đến dữ liệu on-chain nguồn cung Bitcoin được các Holders dài hạn nắm giữ. Nhiều nhà phân tích lập luận rằng sự khan hiếm của Bitcoin là một “cơ chế toán học”, không cần phải quá quan tâm đến tăng giảm ngắn hạn.

Cứ sau mỗi chu kỳ Halving, nguồn cung càng khan hiếm trong khi càng nhiều Holders nắm giữ, thì giá sẽ tăng sớm hay muộn.

Sự tương đương giữa 2023 và 2015 của dữ liệu trên nằm ở chỗ, nguồn cung Bitcoin được các Holders dài hạn nắm giữ đã chạm 75%. Điều này được lý giải như sau:

Cả 2015 và 2023, giá Bitcoin đều đi qua thung lũng downtrend (đánh dấu bằng hai đầu mút Death Cross và Golden Cross) với thời gian dài tương đương nhau. Do đó, giá sideway càng lâu thì lượng BTC được holders tích lũy càng nhiều.

Năm 2023 này có thể con số tích lũy trên còn nhiều hơn vì thị trường nhiều nhà đầu tư hơn và nguồn cung lưu thông của BTC ngày càng khan hiếm hơn.

Dự đoán, khả năng thời gian tới nguồn cung BTC được holders dài hạn nắm giữ sẽ vượt 75% cho đến Halving. Và như một “cơ chế toán học”, giá Bitcoin sẽ tăng cùng với sự khan hiếm của nó.

Cũng có lập luận cho rằng, vì các Holders dài hạn đã gom phần lớn nguồn cung nên khối lượng mới giảm. Họ quyết không bán, còn những muốn mua thì phải mua với giá cao hơn. Điều đó đã dẫn đến tình trạng thị trường chần chừ như hiện tại.

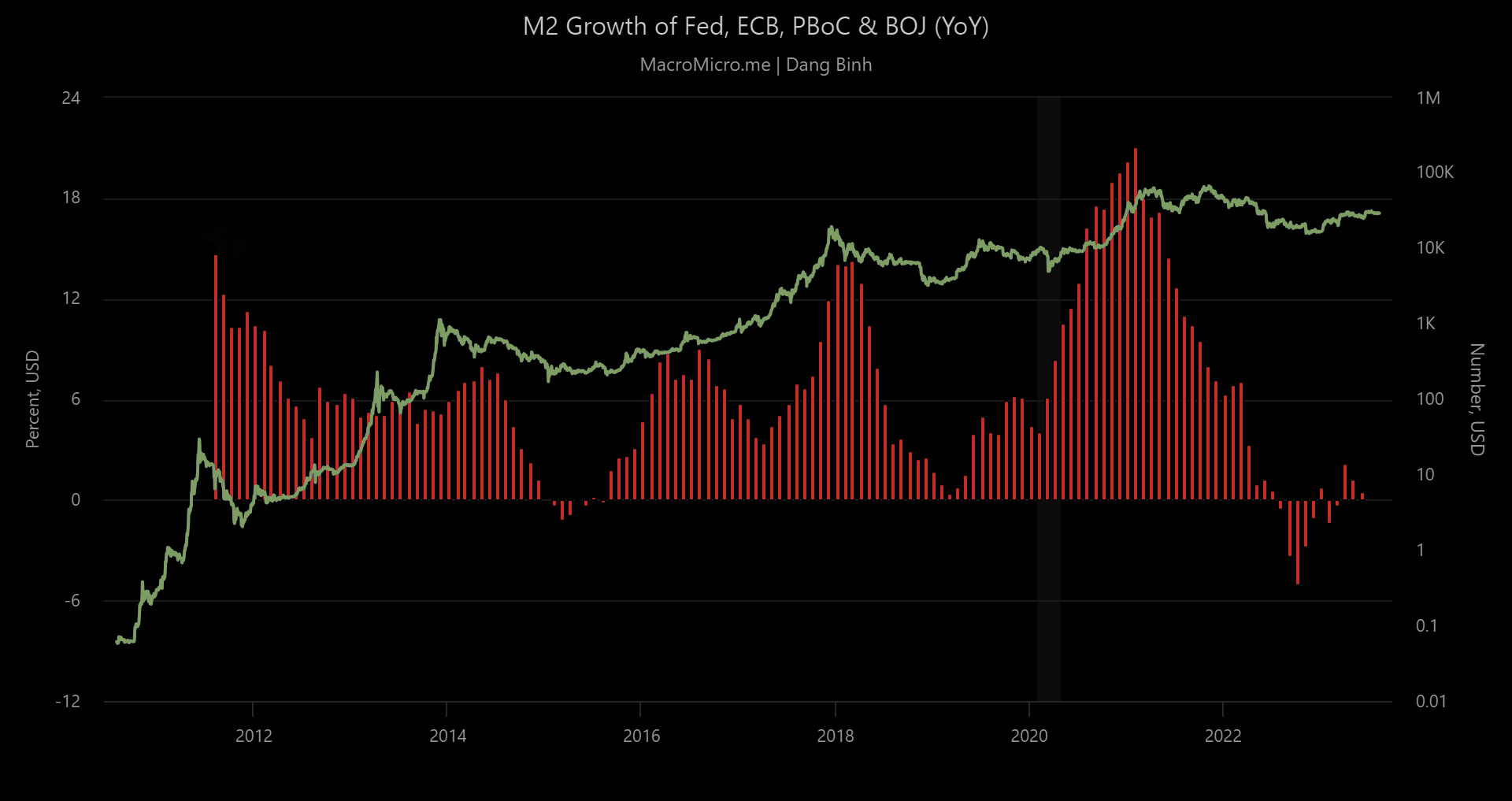

3. Bằng chứng vĩ mô về tương quan với nguồn cung M2

Biểu đồ dưới đây là nổ lực so sánh biến động giữa nguồn cung tiền M2 toàn cầu và giá Bitcoin. Một cách dường như vô hình nhưng không kém phần mạnh mẽ, nguồn cung M2 tăng thì giá cả của nhiều tài sản cũng tăng theo và ngược lại, trong đó có Bitcoin.

Và những năm sau này, mối tương quan này càng trở nên mạnh mẽ khi BTC bước vào “mainstream”, được xem như một tài sản đầu tư ngang hàng với vàng và cổ phiếu.

Chu kỳ giá Bitcoin cũng đồng điệu với những trồi sụt của nguồn cung M2. Nhưng trong năm 2023 này, biến động nguồn cung M2 có một quá trình sideway kéo dài tương tự như năm 2015, trong khi điều này không xảy ra trong năm 2019.

Điều này muốn nói rằng, nếu mối tương quan vĩ mô trên (vốn rất vững chắc và hiếm khi có sự thay đổi đột ngột) còn giữ vững, BTC sideway cũng là điều “bình thường”. Nhưng nếu Bitcoin giảm mạnh cùng với sự suy giảm nguồn cung M2, thì đây không còn là câu chuyện riêng của Bitcoin nữa, nhưng là thảm cảnh của hàng loạt các thị trường.

Bitcoin kiểm tra lại mức giá STH trong bối cảnh phá vỡ dưới $29k

Bitcoin (BTC) đã kiểm tra lại giá thực tế của những người nắm giữ ngắn hạn (STHRP) sau khi phá vỡ mức hỗ trợ tâm lý $29.000.

Tài nguyên phân tích trên chuỗi nổi bật CryptoQuant gần đây đã chú ý đến sự phát triển này. Trong một bài viết công phu, một nhà phân tích của CryptoQuant đã nhấn mạnh tầm quan trọng của số liệu và ảnh hưởng của nó đối với thị trường.

Sự sụt giảm này đánh dấu một sự thay đổi đáng kể đưa nó đến gần với giá thực tế của những người nắm giữ ngắn hạn.

Báo cáo của CryptoQuant nhấn mạnh rằng không thể đánh giá thấp mức độ liên quan của chỉ báo STH RP. Nó thể hiện chi phí trung bình mà các nhà đầu tư nắm giữ BTC trong 155 ngày hoặc ít hơn đã mua tiền của họ.

Sự sụt giảm của Bitcoin gần với số liệu thể hiện một thời điểm quan trọng. Điều đang bị đe dọa ở đây không chỉ là giá trị bằng số mà là niềm tin của những nhà đầu tư này. Nếu giá duy trì dưới mức này trong một thời gian dài, nó có thể báo hiệu niềm tin của những người nắm giữ này đang suy giảm theo nhà phân tích CryptoQuant.

Một xem xét quan trọng không kém là tác động tiềm tàng đối với động lực thị trường. Những người nắm giữ ngắn hạn được biết là phản ứng nhanh hơn với những thay đổi trong môi trường thị trường.

Hơn nữa, áp lực giảm giá đang diễn ra có thể khiến họ cân nhắc bán cổ phần nắm giữ nếu xu hướng này tiếp tục, có thể làm trầm trọng thêm tâm lý giảm giá hiện tại.

Báo cáo cũng dựa trên bối cảnh lịch sử để hiểu rõ hơn. Các nhà phân tích đưa ra quan điểm thận trọng tương đồng với những đợt điều chỉnh đáng kể đã chứng kiến vào tháng 3 và tháng 6 năm 2023.

Bitcoin ở điểm mấu chốt

Những sự kiện lịch sử này đóng vai trò là điểm tham chiếu, gợi ý điều gì có thể xảy ra nếu mức hỗ trợ quan trọng bị phá vỡ. Nhà phân tích kiểm tra các kịch bản mới có thể xảy ra, tùy thuộc vào việc BTC có phá vỡ dưới số liệu hay phục hồi từ nó hay không.

Hơn nữa, một quỹ đạo tăng giá có thể mở ra nếu giá tăng trở lại từ mức STHRP, điều này sẽ củng cố sức mạnh của hỗ trợ này và gợi ý về sự hồi sinh tiềm năng trong một xu hướng tăng.

Ngược lại, triển vọng giảm giá sẽ xuất hiện nếu giá vượt qua mức STH RP một cách dứt khoát. Điều này có thể kích hoạt một đợt điều chỉnh sâu hơn, với những người nắm giữ ngắn hạn có khả năng giảm tải tài sản của họ, làm tăng thêm áp lực bán.

Trong khi đó, phân tích này được đưa ra khi BTC giảm xuống dưới ngưỡng 29.000 đô la lần đầu tiên sau một tuần, ghi nhận mức giảm 2% trong 24 giờ qua.

Quỹ đạo đi xuống này theo sau mức cao nhất gần đây là 30.244 đô la vào ngày 8 tháng 8. Tài sản này đã chứng kiến một chuỗi bảy khoản lỗ trong ngày trong vòng chín ngày. Bitcoin đang giao dịch ở mức $28,583 tại thời điểm báo cáo.

Bitcoin: Liệu một đợt bán tháo khác có định hình quỹ đạo ngắn hạn của BTC không?

Theo nhà phân tích on-chain SimonaD, Bitcoin [BTC] có thể gặp rủi ro về một xu hướng giảm khác mặc dù đang cố gắng duy trì mức tăng giá nhẹ. Thường được gọi là đầu tàu của thị trường tiền điện tử, BTC đã trải qua một loạt biến động giá trong thời gian gần đây.

Mặc dù hiệu suất này khiến các nhà đầu tư băn khoăn về động thái tiếp theo của đồng tiền này, nhưng SimonaD cho rằng Sản lượng giao dịch chưa chi tiêu (UTXO) có thể cung cấp một số thông tin chi tiết. UTXO đề cập đến lượng tiền điện tử còn lại sau một giao dịch thành công.

Và theo công bố của nhà phân tích trên CryptoQuant, lợi nhuận của Bitcoin UTXO đã đạt 79,53%. Nhưng xem xét lịch sử, UTXO cao có thể không nhất thiết thuận lợi cho hành động giá. Khi giải thích điều này, SimonaD đã viết,

“Thông thường, tỷ lệ lợi nhuận UTXO cao có thể cho thấy chúng ta có nguy cơ bán tháo trong giai đoạn tiếp theo. Khi nó đóng vai trò là ngưỡng kháng cự, chúng ta đã có một đợt giảm giá.”

Hơn nữa, nhà phân tích cho rằng đà tăng giảm của Bitcoin có thể bị đe dọa do tình trạng hiện tại của số liệu. Tuy nhiên, điều này phụ thuộc vào quyết định bán hay giữ tài sản của chủ sở hữu.

Ngoài nhà phân tích nói trên, Phi Deltalytics, cũng giải thích lý do tại sao Bitcoin có thể giảm giá trong ngắn hạn. Không giống như SimonaD, Phil đã sử dụng tỷ lệ cá voi trao đổi để đi đến kết luận này.

Tỷ lệ cá voi trao đổi là quy mô tương đối của 10 giao dịch dòng tiền vào hàng đầu trên tổng số dòng tiền vào. Khi nó dưới 85%, nó báo hiệu một thị trường tăng giá. Mặt khác, khi số liệu này cao hơn 85%, nó cho thấy có thể bán phá giá hàng loạt.

Từ biểu đồ do Phil chia sẻ, cá voi trên sàn giao dịch đang ở đỉnh cao. Do đó, có thể có những động thái thị trường lớn buộc phải điều chỉnh giá.

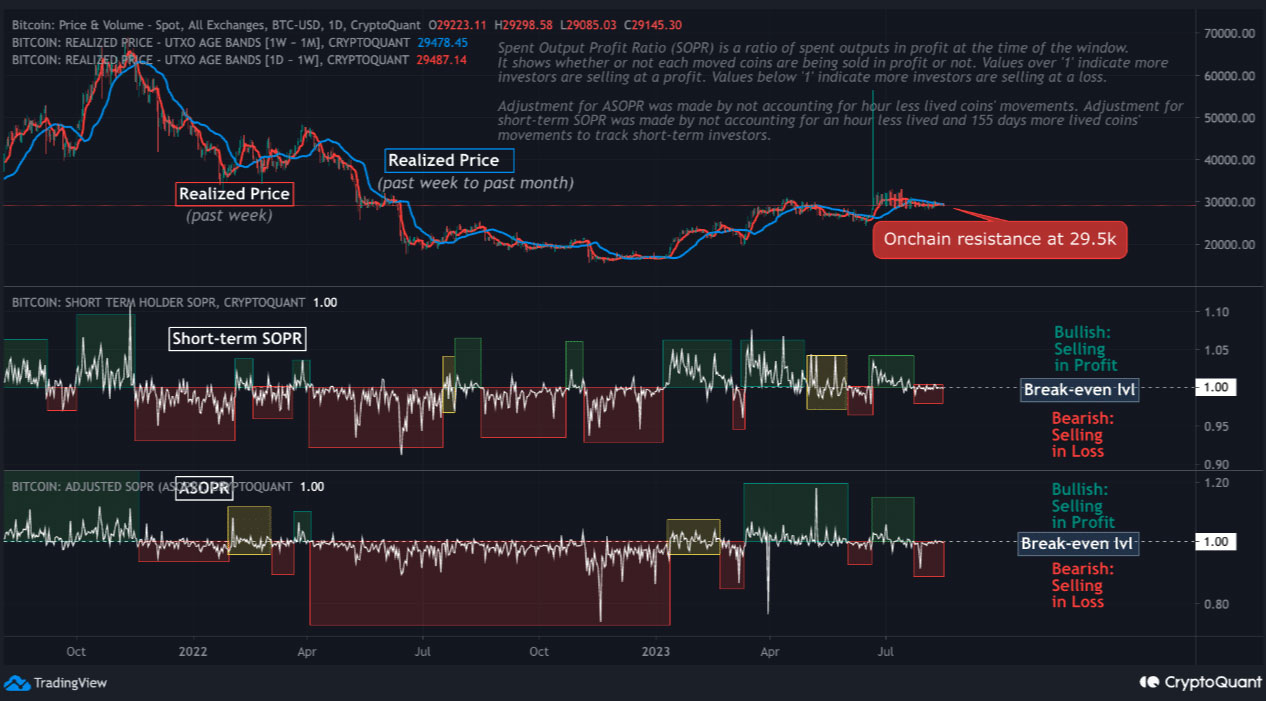

Trong một ấn phẩm khác của CryptoQuant, Phil đã nhân đôi lập trường giảm giá ban đầu của mình. Lần này, anh ấy đã sử dụng Tỷ lệ lợi nhuận đầu ra chi tiêu (aSOPR) đã điều chỉnh. Là một đại diện của lãi và lỗ tổng hợp, aSOPR so sánh tỷ lệ lợi nhuận của toàn bộ người tham gia thị trường.

Các giá trị của aSOPR lớn hơn 1 ngụ ý rằng các đồng tiền đã chuyển sang sinh lời. Khi số liệu chính xác là 1, điều đó cho thấy rằng giá đang ở điểm hòa vốn. Và cuối cùng, aSOPR nhỏ hơn 1 ngụ ý rằng thị trường đang bán lỗ.

Vào thời điểm Phil nhận định, aSOPR nhỏ hơn 1. Do đó, ông kết luận rằng:

“Các hành động đi ngang gần đây đã chính thức biến cả aSOPR và SOPR ngắn hạn xuống vùng dưới 1. Thị trường không tin vào phe tăng giá.”

Thợ đào Bitcoin bước vào giai đoạn tích lũy để chuẩn bị cho halving 2024

Dữ liệu on-chain được phân tích bởi sàn giao dịch tiền điện tử Bitfinex cho thấy các thợ đào Bitcoin (BTC) đã bước vào giai đoạn tích lũy để chuẩn bị cho sự kiện halving sắp tới dự kiến vào tháng 4 năm 2024.

Theo ấn bản mới nhất của Bitfinex Alpha, số liệu dự trữ của thợ đào cho thấy xu hướng tích lũy tăng lên kể từ đợt suy thoái gần đây của Bitcoin từ mức giá 30.000 đô la, từ ngày 27 tháng 5 năm 2023.

Sự kiện halving Bitcoin xảy ra bốn năm một lần hoặc sau 210.000 block, là một cơ chế cắt giảm một nửa phần thưởng của những thợ đào để giảm tốc độ tạo BTC mới và có thể tăng giá trị. Đợt halving sắp tới là lần thứ tư kể từ khi Bitcoin được tạo ra và dự kiến sẽ giảm phần thưởng của mạng từ 6,25 BTC xuống 3,125 BTC mỗi block.

Để đối phó với sự kiện halving, các công ty khai thác đã chuyển từ xu hướng bán tháo bắt đầu vào tháng 8 năm 2022 sang xu hướng tích lũy gần đây. Bitfinex nhận thấy rằng tháng 7 đã ghi nhận dòng BTC chảy vào trên on-chain bị hạn chế với mức tăng đột ngột vào cuối tháng. Sàn giao dịch lưu ý rằng động thái này “có khả năng là một biện pháp bảo vệ chống lại sự kháng cự tiềm ẩn đối với người mua”.

Các công ty khai thác Bitcoin đã nâng cao vị thế thanh khoản, giảm xu hướng bán BTC. Điều này có thể là do giá cổ phiếu của họ tăng đột biến sau tin đồn xung quanh các quỹ hoán đổi danh mục (ETF) BTC giao ngay. Với dự trữ tài chính mạnh mẽ của mình, các công ty khai thác có thể mở rộng thiết bị khai thác và xử lý các đợt suy giảm giá tiềm ẩn.

Khi các công ty khai thác Bitcoin tăng lượng nắm giữ của họ, các nhà đầu tư tiền điện tử tổ chức đang thận trọng với các khoản đầu tư của họ. Bitfinex cho biết điều này là do thị trường rộng lớn hơn đang “uể oải” và khối lượng giao dịch đã giảm 62% từ đầu năm đến nay.

“Các chỉ số biến động cho thấy rằng chúng ta đang ở trong thời kỳ yên tĩnh hơn về tổng thể. Các số liệu lịch sử của Bitcoin dường như đang ổn định, hướng tới sự ổn định sắp xảy ra trong các biến động của thị trường, với các trader cho thấy một thị trường cân bằng,” sàn giao dịch cho biết.

Thật thú vị, các quỹ Bitcoin tiếp tục chứng kiến dòng tiền chảy ra lớn, trong khi các nhà đầu tư tổ chức đã ngừng short BTC thông qua các sản phẩm đầu tư lần đầu tiên sau 14 tuần. Sự chuyển động của các quỹ phù hợp với việc các nhà đầu tư khóa lợi nhuận của họ.

“Hành vi tổng thể của các nhà đầu tư tổ chức đã phản ánh chiến lược đầu tư thận trọng vào tài sản tiền điện tử và tăng cường thu lợi nhuận sau mùa giao dịch mùa hè ảm đạm”, Bitfinex cho biết thêm.

BÁN TETHER

26,582 VNĐ

BÁN TETHER

26,582 VNĐ

BÁN KDG

1,000 VNĐ

BÁN KDG

1,000 VNĐ