* LƯU Ý : Bán tối đa 7,450 Tether/giao dịch/TKNH, tối thiểu 500 Tether/giao dịch, các giao dịch chuyển vượt hạn mức tối đa sẽ không được xử lý. Giao dịch sau 30 phút sẽ tự hủy nếu không nhận được Tether. Chúc Quý Khách một ngày tốt lành.

| $ Coin | Mua | Bán |

|---|---|---|

|

|

|

|

|

|

|

|

|

|

|||

|---|---|---|---|

| Loại | Đồng | Số lượng | Thời gian |

| Mua | USDT | 7,499 | 03-10-2025 08:59:12 |

| Mua | USDT | 7,499 | 03-10-2025 08:59:12 |

| Mua | USDT | 6,728 | 03-10-2025 08:59:12 |

Suy thoái kinh tế và báo động đỏ không thể xem thường

Xác định suy thoái như một cuộc chơi đuổi bắt. Đến khi tình trạng suy thoái đã rõ ràng thì lúc đó nhà đầu tư đã bị bắt lấy trong ngỡ ngàng. Nhưng khi cố theo đuổi một thời điểm dự đoán thì dường như suy thoái luôn vuột khỏi tầm tay.

Hy vọng cho dự đoán nằm ở những dấu hiệu. Và những dấu hiệu thì có cường độ và sai lệnh. Nhưng khi những dấu hiệu ít sai lệch nhất trong quá khứ gia tăng cường độ, thì đó là lúc báo động đỏ đã điểm. Sau đây là những tổng hợp về những báo động đỏ suy thoái của nền kinh tế Hoa Kỳ, đã xuất hiện trong năm 2023.

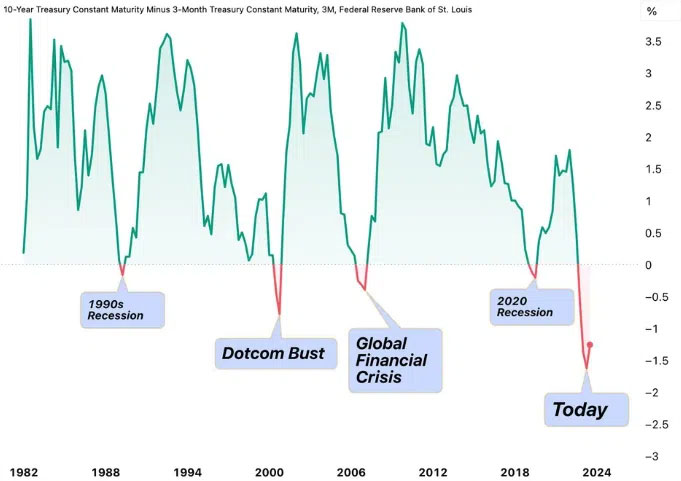

Đường cong lợi suất đảo ngược sâu nhất kể từ năm 1981

Đường cong lợi suất đảo ngược là dấu hiệu suy thoái truyền thống. Khi sự chênh lệch giữa lợi suất trái phiếu kho bạc kỳ hạn 10 năm và kỳ hạn 3 tháng giảm về dưới mức zero (đảo ngược) thì nó thường dự báo những cuộc suy thoái.

Hình dạng thông thường của đường cong lợi suất thường là dốc lên, tức kỳ hạn càng dài thì lợi suất càng lớn. Vì trái phiếu kỳ hạn dài thường rủi ro hơn kỳ hạn ngắn nên nhà đầu tư thường đòi hỏi lợi suất cao hơn.

Sự bất thường xảy ra khi đường cong lợi suất đảo ngược (dốc xuống và về dưới zero) cho thấy nhà đầu tư kỳ vọng lãi suất ngắn hạn cao hơn dài hạn. Hiện tượng này liên tục dự đoán các cuộc suy thoái từ 1981 đến nay. Nhưng lần này, báo động đỏ nằm ở chỗ đường cong lợi suất đảo ngược sâu nhất kể từ năm 1981.

Không chỉ đường cong lợi suất giữa kỳ hạn 10 năm và 3 tháng, mà giữa 10 năm và 2 năm cũng đã về đảo ngược (về dưới zero) từ T7/2022 và sâu nhất kể từ 1981. Suy thoái thường sẽ xuất hiện từ 6 tháng đến 3 năm sau khi đường cong lãi suất về dưới zero.

Việc FED tăng lãi suất liên tục lên mức cao nhất 22 năm qua đã tác động mạnh đến những lợi suất kỳ hạn ngắn và rất ngắn. Khi lợi suất kỳ hạn ngắn đi lên, các ngân hàng Mỹ thường tăng lãi suất tham chiếu đối với nhiều khoản vay, cả với hộ gia đình và các công ty.

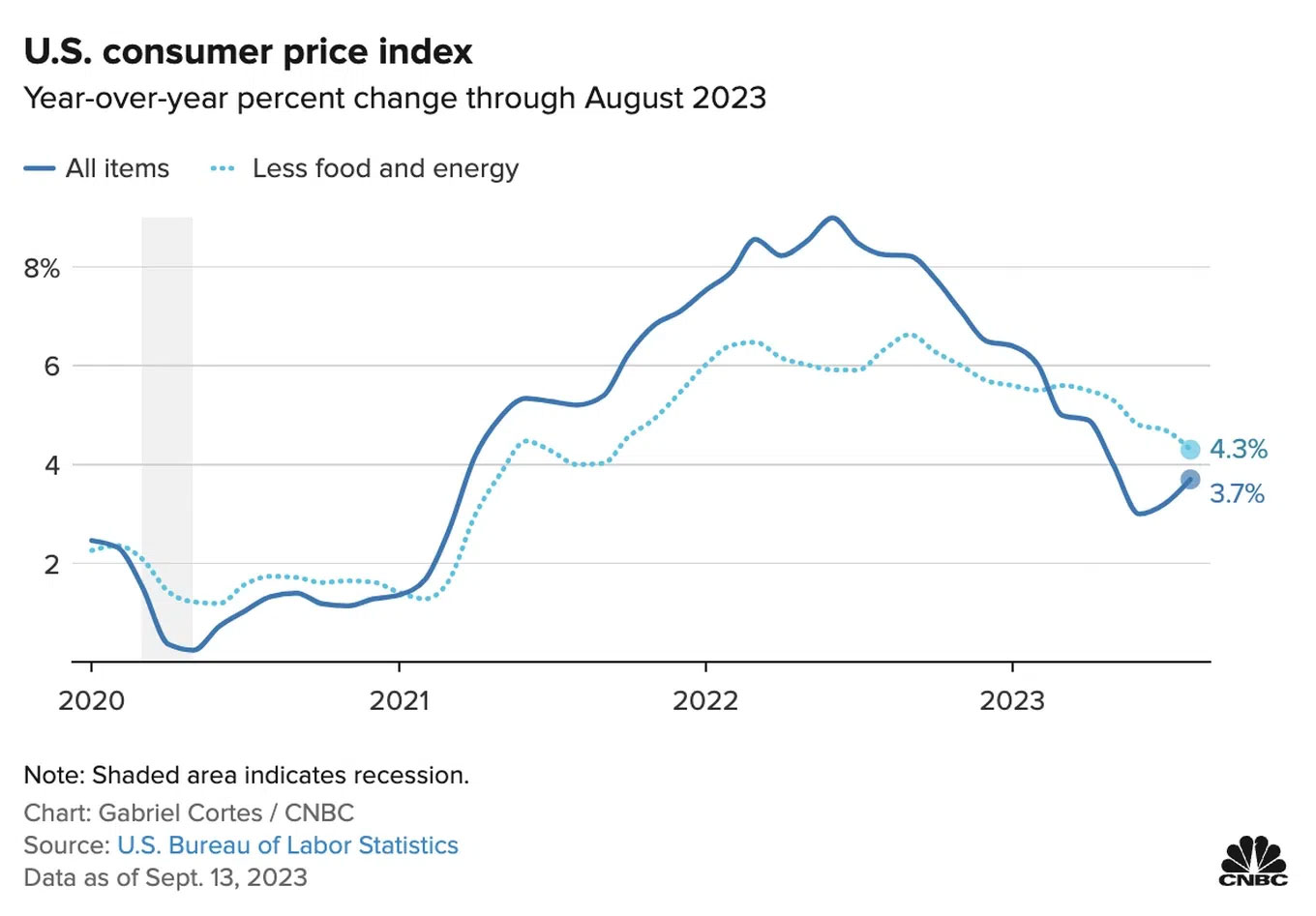

CPI tăng mạnh nhất năm 2023

Nhiều phân tích với giọng điệu có phần mỉa mai cho rằng FED sẽ khó đạt được mục tiêu lạm phát 2% nếu không đẩy nền kinh tế rơi vào suy thoái.

Số liệu CPI tháng 8 vừa mới công bố cho thấy CPI có dấu hiệu tăng trở lại mạnh nhất cả năm 2023, và đà giảm của Core CPI đã chậm lại đáng kể. CPI và Core CPI tăng lần lượt là 3.7% và 4.3% so với cùng kỳ năm ngoái. Nguyên nhân chính khiến CPI tăng mạnh trong tháng 8 có thể vì giá năng lượng và giá xăng tăng mạnh.

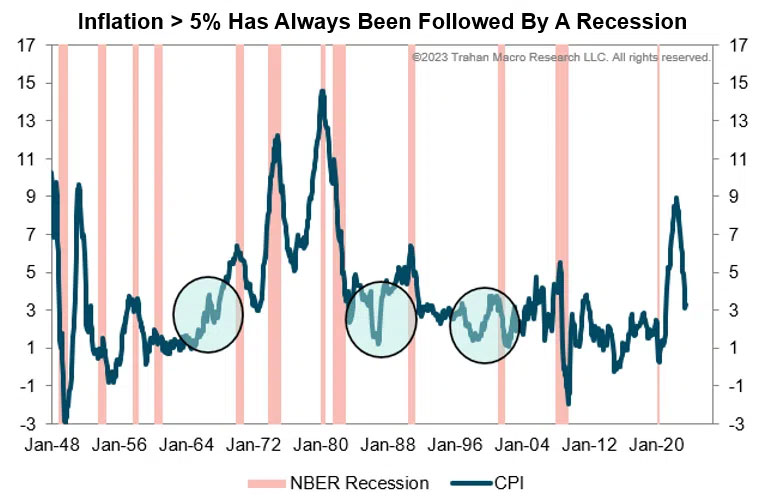

@FrancoisTrahan cho rằng mức lạm phát 5% là một báo động đỏ.

Phân tích này cho rằng các cuộc suy thoái xảy ra vào 10 trong số 13 chu kỳ thắt chặt gần đây nhất của Fed (tức tỷ lệ là 77%). Trên thực tế, trong 75 năm qua mỗi lần CPI tăng trên 5% thì Hoa kỳ đều chứng kiến một cuộc suy thoái (tức xác suất 100% cho điều kiện này). Do đó, CPI 5% là một ngưỡng báo động đỏ rất quan trọng cần theo dõi.

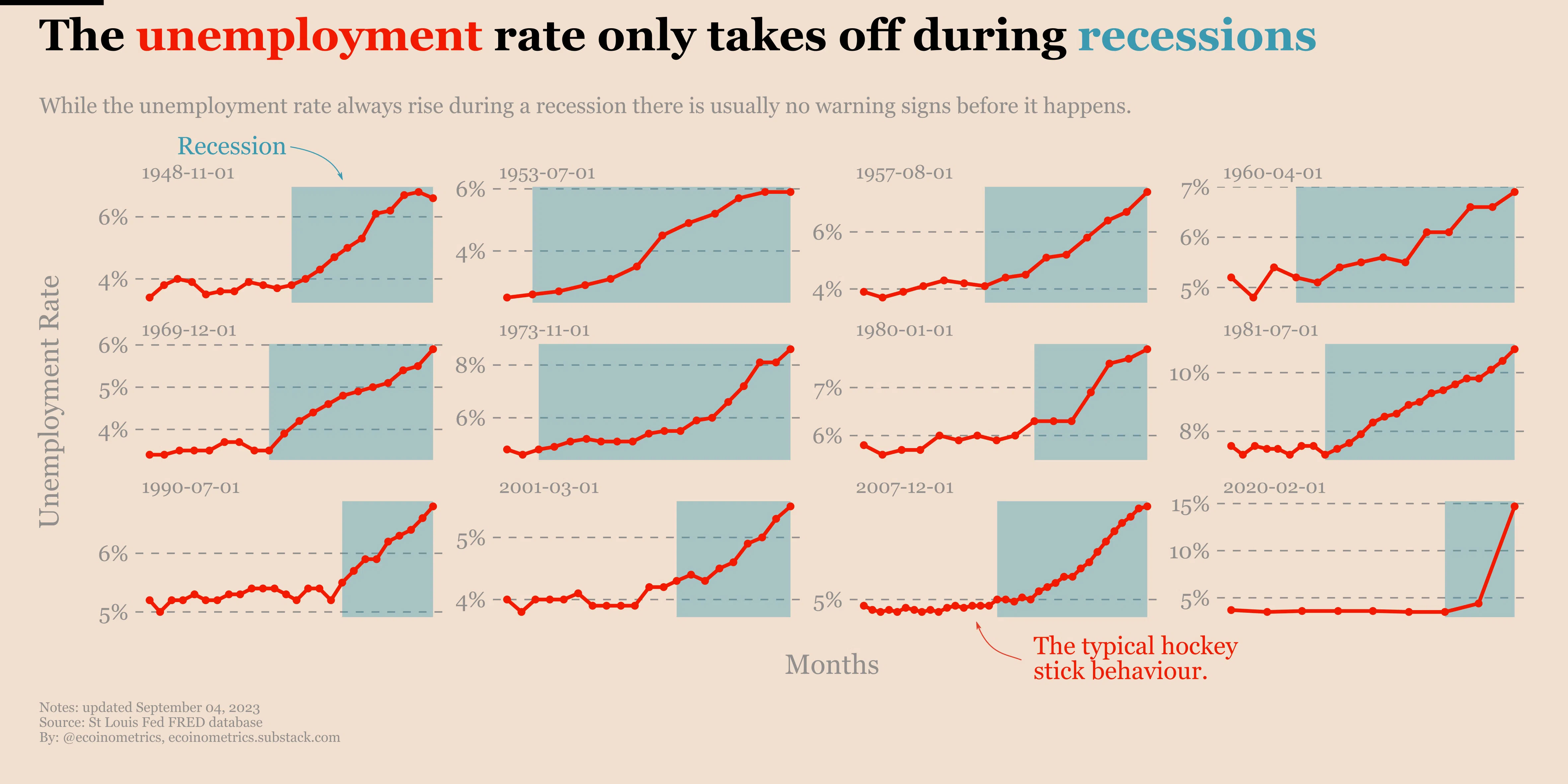

Tỷ lệ thất nghiệp có dấu hiệu tăng

Tỷ lệ thất nghiệp thấp không có nghĩa là sẽ không có suy thoái. Điều quan trọng để làm cơ sở dự đoán không phải là thấp hay cao, mà là dấu hiệu của sự thay đổi đã xuất hiện hay chưa. Trên thực tế, khi tỷ lệ thất nghiệp có dấu hiệu tăng thì đã quá muộn để dự báo một cuộc suy thoái.

Biểu đồ trên cho thấy biến động của tỷ lệ thất nghiệp và các giai đoạn suy thoái kinh tế. Trong đó, khi tỷ lệ thất nghiệp có dấu hiệu tăng vượt hơn so với nhiều tháng trước đó thì đây là một báo động đỏ để dự đoán nền kinh tế bước vào suy thoái.

Trong khi đó, báo cáo việc làm tháng 8 của Hoa Kỳ được công bố vào đầu tháng 9 vừa qua cho biết tỷ lệ thất nghiệp đang ở mức 3,8%. Tỷ lệ này cao hơn mức 3,5% hồi tháng 7 và là mức cao nhất kể từ T2/2022 đến nay.

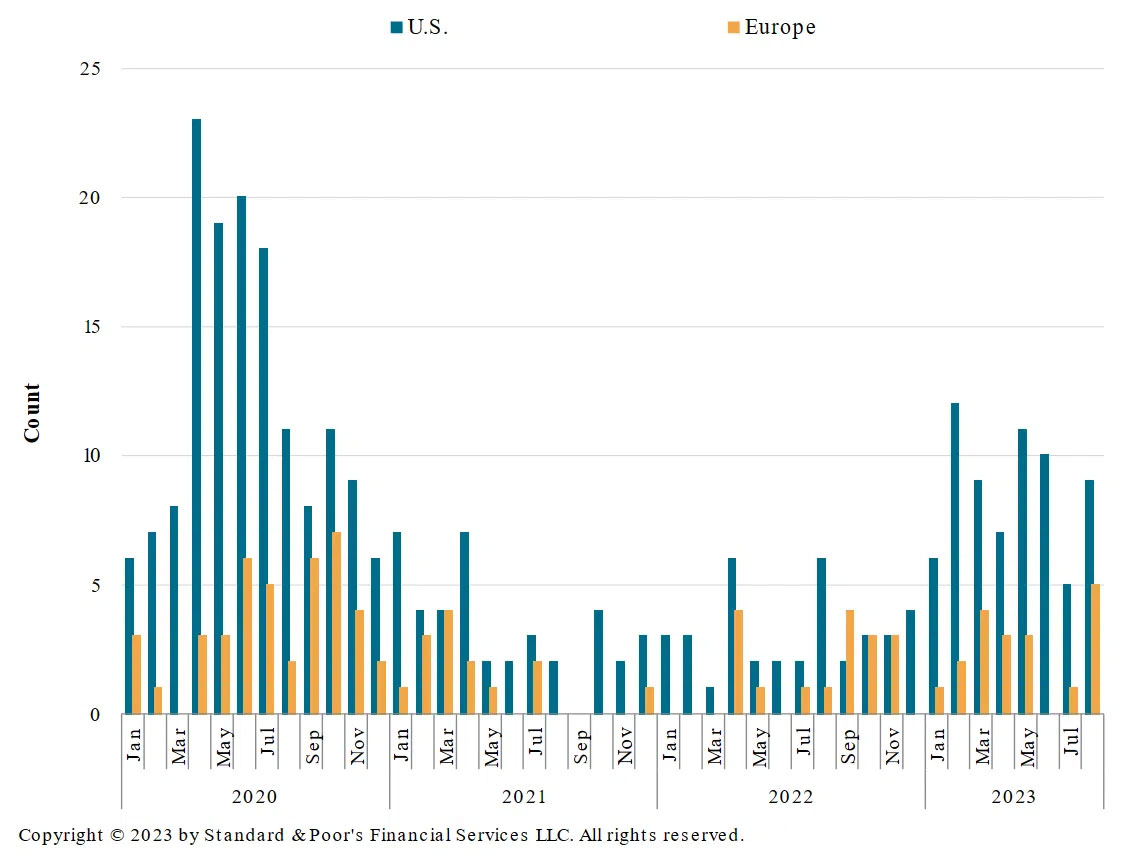

Vỡ nợ doanh nghiệp lập kỷ lục

Lãi suất tăng cao đã đẩy các doanh nghiệp rơi vào tình cảnh khó khăn về tài chính. Dữ liệu S&P cho thấy tỷ lệ vỡ nợ của các công ty Mỹ đã tăng 176% trong 8 tháng đầu năm 2023. Có tới 69 công ty không trả được nợ trong khoảng thời gian từ tháng 1 đến tháng 8, tăng 25 công ty so với cùng kỳ năm 2022.

Tại Mỹ, tháng 8 vừa qua ghi nhận 16 trường hợp không có khả năng thanh toán – con số hằng tháng cao nhất đó kể từ năm 2009. Dữ liệu này cho thấy các doanh nghiệp đã “thấm đòn” tăng lãi suất.

Ngày càng có nhiều công ty Mỹ phải vật lộn để đáp ứng các nghĩa vụ nợ sau khi FED tăng chi phí đi vay thêm hơn 500 điểm cơ bản trong sáu quý qua để chế ngự lạm phát.

Chiến lược gia từ Goldman Sachs ước tính rằng 790 tỷ đô la nợ phải trả sẽ đáo hạn vào năm 2024, tiếp theo là 1.07 nghìn tỷ đô la vào năm 2025. Suy thoái xảy ra khi các mức nợ đạt đỉnh và người vay bắt đầu vỡ nợ.

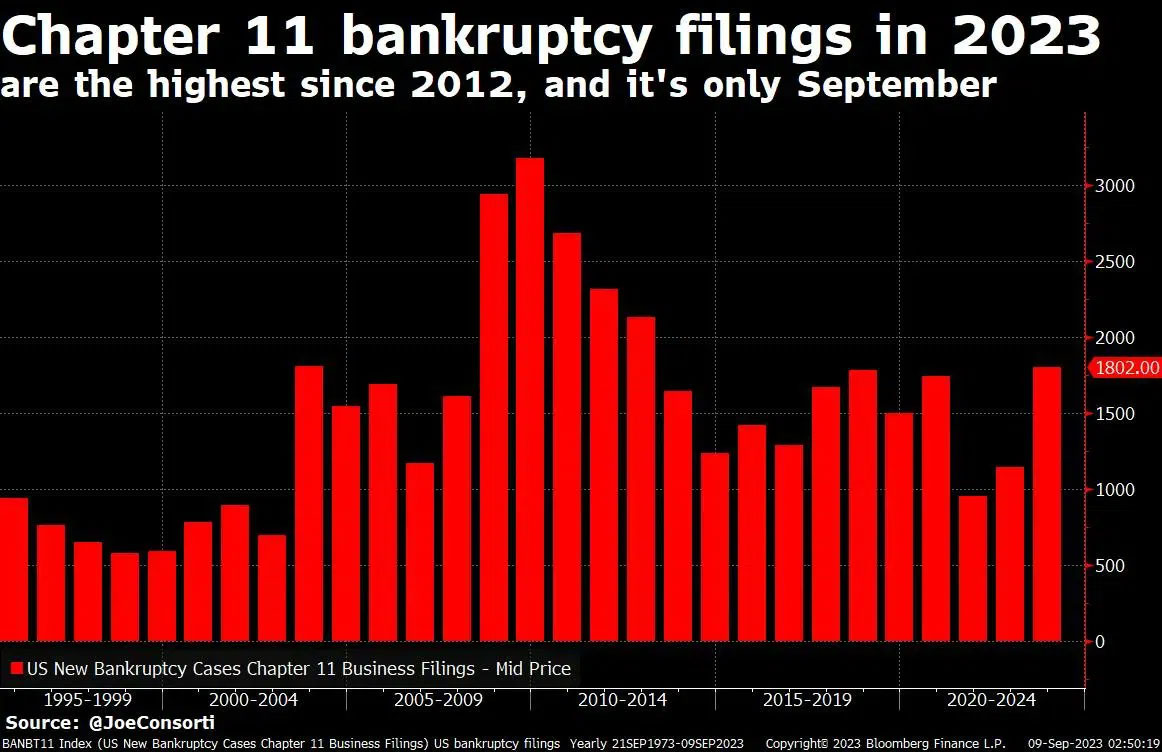

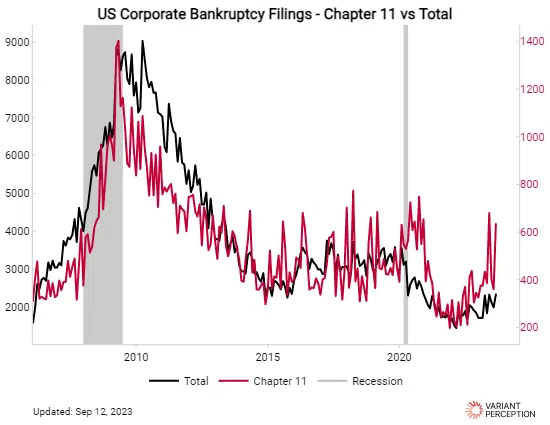

Số lượng hồ sơ phá sản tăng đột biến trong năm 2023

Dữ liệu từ @JoeConsorti cho thấy, số lượng hồ sơ xin phá sản theo chương 11 trong những tháng gần đây tăng đột biến. Đến tháng 9 này, tổng số hồ sơ xin phá đã lập mức cao nhất trong 11 năm qua. Con số này có lẽ sẽ còn tiếp tục tăng cho đến hết năm 2023.

Số vụ phá sản theo chương 11 tại Mỹ trong năm 2023 đến nay đã vượt 1,800, tức cao hơn cả giai đoạn đại dịch 2020. Vẫn còn gần 4 tháng nữa mới hết năm, và nếu con số này càng tăng thêm thì có thể khẳng định số vụ phá sản đã bước vào giai đoạn uptrend tương đương như những gì đã diễn ra trong giai đoạn suy thoái năm 2008.

Vẫn còn gần 4 tháng nữa mới hết năm, và nếu con số này càng tăng thêm thì có thể khẳng định số vụ phá sản đã bước vào giai đoạn uptrend tương đương như những gì đã diễn ra trong giai đoạn suy thoái năm 2008.

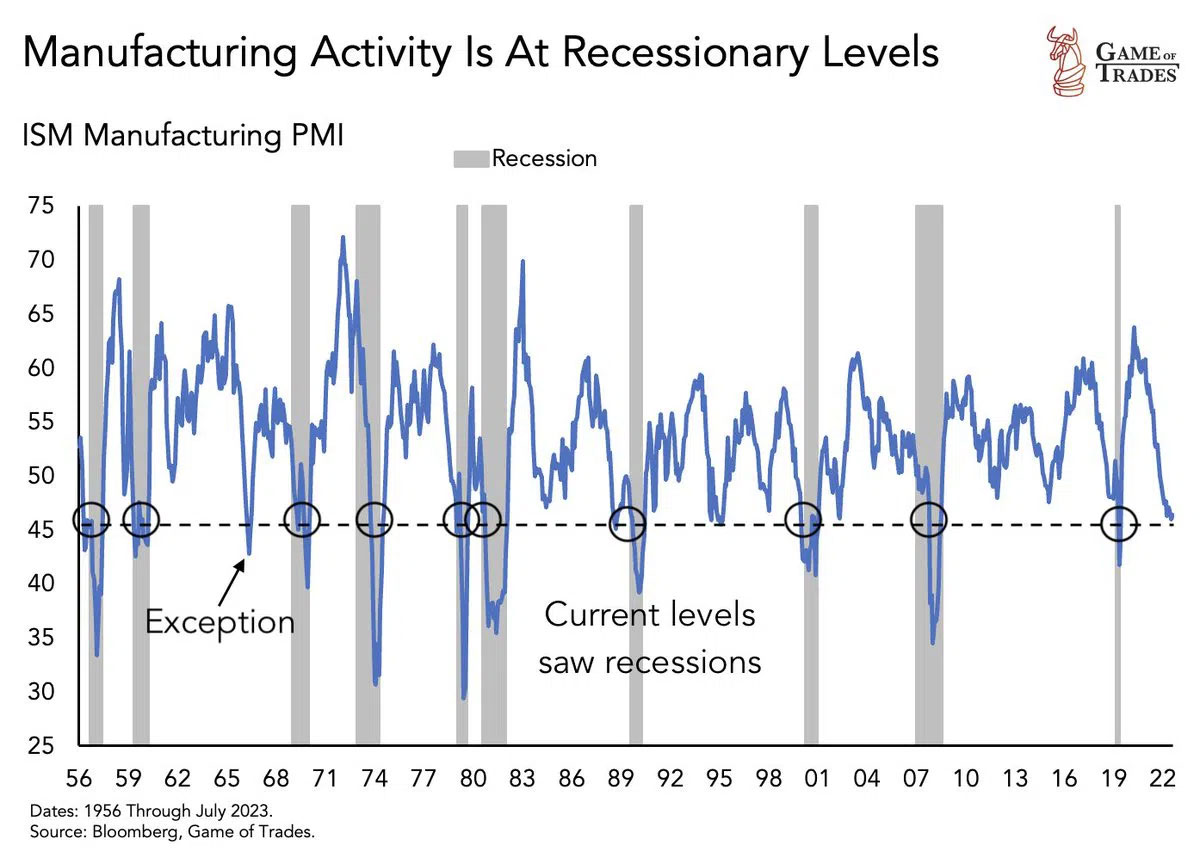

Chỉ Số PMI Sản Xuất của ISM đang ở mức luôn kéo theo một cuộc suy thoái

ISM Manufacturing PMI hay còn gọi la chỉ số sản xuất ISM được xây dựng dựa trên dữ liệu trả lời khảo sát của hơn 400 doanh nghiệp trong lĩnh vực sản xuất. Chỉ số này giúp đo lường hoạt động sản xuất bao gồm giá cả, đơn đặt hàng mới, nguồn cung, tồn kho, công ăn việc làm…

Chỉ số này lớn 50 hoặc vượt 50 sẽ mang ý nghĩa tích cực rằng ngành sản xuất vẫn đang phát triển. Ngược lại, khi PMI sản xuất nhỏ hơn 50 thì dự báo ngành sản xuất bị thu hẹp. PMI sản xuất càng giảm đang phản ánh doanh nghiệp lĩnh vực sản xuất ít đơn đặt hàng hơn, tồn kho nhiều hơn và tạo ít công ăn việc làm hơn.

PMI sản xuất đã giảm liên tục từ năm 2021, và duy trì dưới 50 điểm kể từ T4/2022 cho đến nay. Và trong năm 2023 này thì PMI sản xuất giảm về mức 46 – 47 điểm.

Báo động đỏ năm ở chỗ, chỉ số này đang ở mức luôn xảy ra những đợt suy thoái kể từ năm 1956 cho đến nay, ngoại trừ năm 1967 (được đánh dấu bằng vùng màu xám).

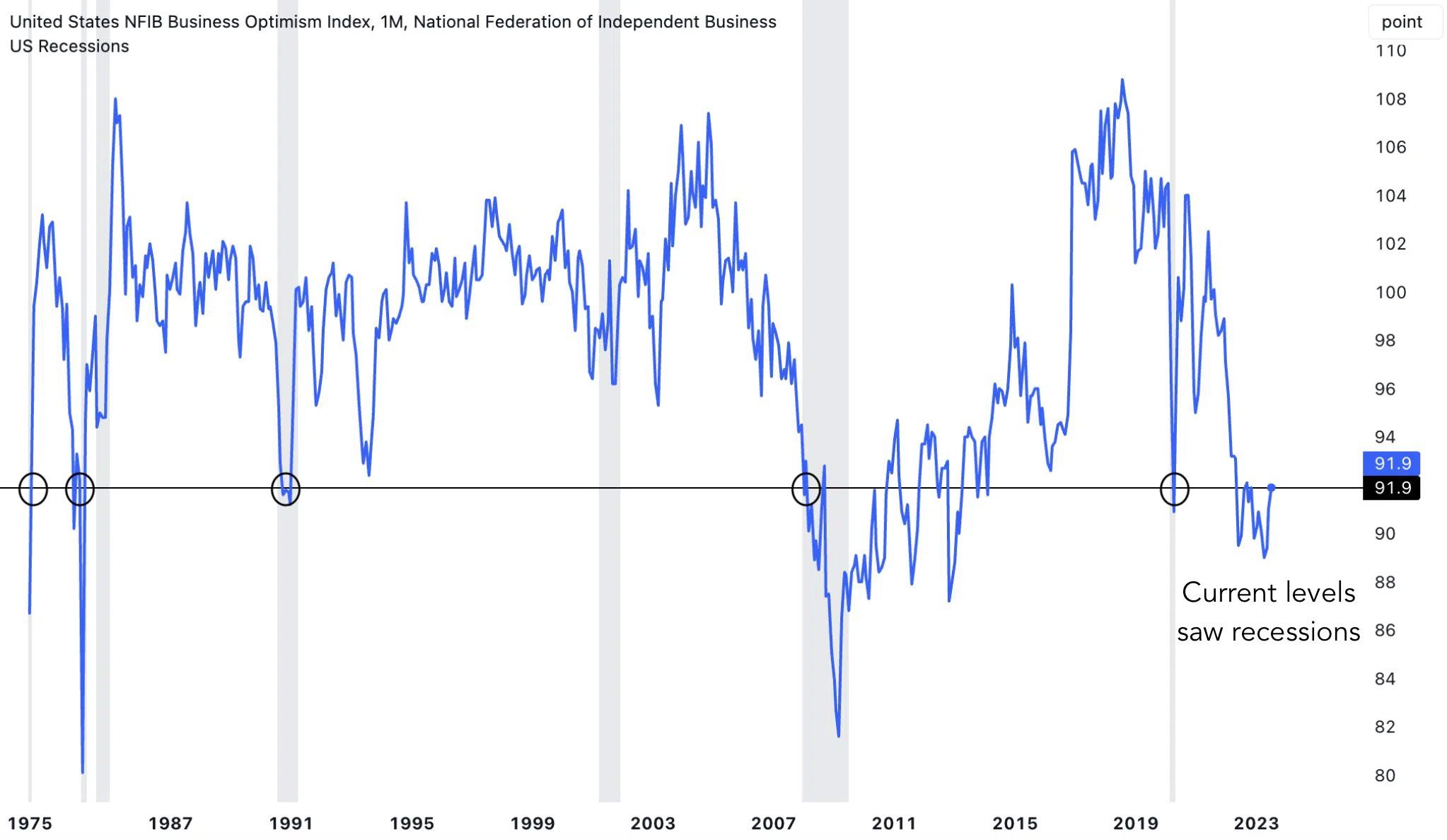

Chỉ số lạc quan của khu vực doanh nghiệp nhỏ đang ở mức dự báo suy thoái kinh tế

Chỉ số Small Business Optimism Index hay còn gọi là chỉ số lạc quan khu vực các doanh nghiệp nhỏ. Chỉ số này cung cấp một chỉ báo về sức khỏe các công ty nhỏ ở Mỹ, những công ty này chiếm tới gần 50% lực lượng lao động tư nhân của quốc gia.

Đây là những công ty chưa/không bị vỡ nợ/phá sản như nói trên, họ vẫn hoạt động nhưng mức độ lạc quan của họ đang ra sao? Biểu đồ cho thấy:

Chỉ số lạc quan đã liên tục giảm từ T10/2018 cho đến nay. Niềm tin của các doanh nghiệp nhỏ trải qua giai đoạn khủng hoảng rồi được vực trở lại theo dạng V-shape trong giai đoạn 2020 nhưng rồi vẫn tiếp tục giảm cho đến 2023.

Sự lạc quan đã trở thành chán nản trong năm 2023 khi chỉ số này giảm về mức từng chứng kiến 5 đợt suy thoái kinh tế trước đó. Đây cũng chính là báo động đỏ của chỉ số này.

Các doanh nghiệp nhỏ vốn là thành phần chiếm phần đông lực lượng lao động và dễ chịu tác động. Cùng với làn sóng phá sản và vỡ nợ tăng cao (như nói trên), có thể họ cũng đang lo lắng sẽ đến lượt mình.

Các khoản thanh toán lãi cá nhân đã vượt quá 500 tỷ USD

Số tiền lãi phải trả cho các khoản vay cá nhân của người Mỹ đã vượt 500 tỷ USD. Điều đáng báo động không chỉ là con số hơn 500 tỷ USD, mà còn là tốc độ gia tăng của số tiền lãi này.

Chỉ từ năm 2021 đến nay, số lãi phải trả của cá nhân đã tăng 81%. Con số này thậm chí không bao gồm lãi suất thanh toán thế chấp. Đà tăng lãi suất của FED đã gia tăng áp lực lãi suất trên những khoản tín dụng cá nhân.

Trong các giai đoạn suy thoái (đánh dấu màu xám) đều ghi nhận khoản thanh toán lãi cá nhân lập đỉnh. Áp lực nợ nần có thể khiến cho từng cá nhân và hộ gia đình Mỹ lao đao.

Trong khi đó, FED vẫn chưa có dấu hiệu dừng lại trong quá trình thắt chặt. Nợ nần trên từng cá nhân đang như một bong bóng đang bị thổi căng, thì không biết khi nào bong bóng đó sẽ nổ.

Tiền tiết kiệm của hộ gia đình Mỹ đang cạn kiệt

Quan sát từ @GameofTrades_ cho thấy một báo động đỏ khác: Đó là tiền tiết kiệm dư thừa của các hộ gia đình Mỹ có thể sớm cạn kiệt vào tháng 10.

Người dân Mỹ trong hai năm qua đã chi tiêu gần hết số tiền tích lũy được trong giai đoạn đại dịch. Giai đoạn đại dịch là giai đoạn “tiền rẻ”. Chính sự chi tiêu này cũng góp phần cho nhiều tài sản tăng giá, trong đó có Bitcoin.

Theo tính toán của quan sát trên, số tiền tích lũy 2.1 nghìn tỷ USD trong đại dịch trừ đi số tiền sụt giảm 1.9 nghìn tỷ USD sau đó thì các hộ gia đình Mỹ chỉ còn lại khoản 200 tỷ USD tiền tiết kiệm. Và với tốc độ sụt giảm như hiện này thì có khả năng hộ gia đình Mỹ hết tiền tiết kiệm vào tháng 10.

Với mức giảm 100 tỷ USD tiền tiết kiệm mỗi tháng, thì cuối năm 2023 có thể sẽ là thời điểm người dân phải lao đao với các khoản lãi khi mà không còn tiền dư thừa.

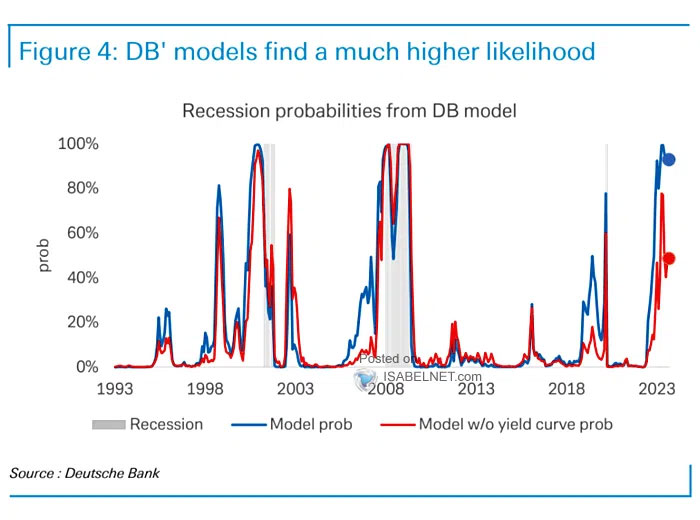

Mô hình xác suất suy thoái dự báo khả năng cao

Có nhiều mô hình khác nhau được nhiều tổ chức xây dựng để xác định xác suất cho một cơn suy thoái. Mô hình dưới đây sử dụng chênh lệch lợi suất kỳ hạn 10 năm và 3 tháng.

Theo đó, mô hình này dự đoán khả năng suy thoái là 65% trong 12 tháng. Nhưng nếu sử dụng mô hình dự đoán của Deutsche Bank thì xác suất cao hơn rất nhiều.

Mô hình của Deutsche Bank dự đoán chính xác suy thoái năm 2000 và 2008, 2020. Và hiện tại mô hình này dự đoán xác suất suy thoái kinh tế Hoa Kỳ là hơn 80%.

Như vậy, từ khu vực doanh nghiệp cho đến hộ gia đình và cá nhân, áp lực nợ nần vẫn đang đeo đuổi và ngày càng nặng nề hơn. Những số liệu trên không khỏi khiến người quan sát hoài nghi về khả năng “hạ cánh mềm” dưới sự lèo lái lãi suất của FED.

Nếu Bitcoin không thể tách ra khỏi những áp lực vĩ mô và tình hình kinh tế chung, thì cũng có nghĩa Bitcoin sẽ thất bại trong phép thử là một tài sản bảo toàn giá trị trong khủng hoảng. Và rất có thể, phép thử đó đang đến.

Nợ công Hoa Kỳ chạm ngưỡng kỷ lục 33 nghìn tỷ USD trong bối cảnh lãi suất tăng vọt

Chủ tịch Ủy ban Ngân sách Liên bang, Maya MacGuineas, cho biết:

“Hoa Kỳ đã đạt được một cột mốc mới mà không ai có thể tự hào. Tổng nợ quốc gia của chúng ta vừa vượt qua mốc 33 nghìn tỷ USD.”

Cơ quan phân tích kinh tế vĩ mô này cũng nói thêm rằng Chính phủ Mỹ đã phải gánh thêm khoản nợ 1 nghìn tỷ USD mỗi tháng kể từ “cuộc khủng hoảng” trần nợ. Trước đó, vào ngày 03/6, Tổng thống Joe Biden đã thông qua dự luật dỡ bỏ mức trần nợ công Hoa Kỳ trị giá hàng nghìn tỷ đô la của Chính phủ. Điều này vô hình chung đã tạo điều kiện cho nhiều khoản nợ chồng chất hơn. Hơn nữa, trần nợ hiện chưa được áp dụng, ít nhất là cho đến tháng 1/2025.

Ngoài ra, Mỹ đã nợ thêm tổng cộng 11.5 nghìn tỷ USD trong 5 năm qua. Đồng thời, đất nước này đang trên đà phải gánh chịu 1 nghìn tỷ USD chi phí lãi vay hàng năm, Kobeissi Letter cho biết thêm.

“Lãi suất sẽ sớm trở thành khoản chi lớn nhất của Chính phủ Mỹ. Làm sao chuyện này có thể kết thúc tốt đẹp được?”

Với tốc độ hiện tại, Mỹ sẽ vượt qua khoản nợ 50 nghìn tỷ USD trước cuối thập kỷ này.

Trang web theo dõi nợ công Hoa Kỳ theo thời gian thực đưa ra con số thực tế là 33.04 nghìn tỷ USD. Trong khi đó toàn bộ thị trường tiền điện tử trị giá chỉ 1.1 nghìn tỷ USD. Đến năm 2027, trang web này ước tính con số nợ này sẽ tăng lên mức 45 nghìn tỷ USD. Hơn nữa, tỷ lệ nợ liên bang trên GDP của Mỹ hiện là 122.4%.

Tuy nhiên, Bộ trưởng Tài chính Janet Yellen dường như không quá lo lắng trước những con số đáng sợ. Bà ấy nói với CNBC vào thứ Hai,

“Số liệu thống kê hoặc thước đo mà tôi thường xem xét nhất để đánh giá diễn biến tài chính của chúng ta là lãi suất ròng tính theo phần trăm GDP.”

Điều này đề cập đến các khoản thanh toán ròng mà Chính phủ liên bang thực hiện đối với khoản nợ của mình so với tổng sản phẩm quốc nội. Tuy nhiên, Mark Spitznagel, người sáng lập quỹ phòng hộ Universa Investments, cảnh báo rằng chúng ta đang ở trong “bong bóng tín dụng lớn nhất trong lịch sử loài người”.

“Chúng tôi chưa bao giờ thấy bất cứ điều gì giống như mức tổng nợ và đòn bẩy này trong hệ thống. Đó là một thử nghiệm.” anh ấy nói trước khi nói thêm “Nhưng chúng ta biết rằng bong bóng tín dụng sẽ nổ tung. Chúng ta không biết khi nào, nhưng chúng ta biết họ phải làm vậy.”

Tiền lãi phải trả tăng vọt

Theo St. Louis Fed, chỉ riêng chi tiêu của Chính phủ cho thanh toán lãi vay đã tăng lên gần 1 nghìn tỷ USD vào cuối quý 2 khi tính đến những số liệu cuối cùng. Trong ba năm qua, các khoản thanh toán lãi suất của Chính phủ đã tăng gần gấp đôi.

Một báo cáo cho rằng các khoản thanh toán lãi cá nhân đã đạt mức kỷ lục 506 tỷ USD trong tháng 7. Đây là mức tăng đáng kinh ngạc 80% kể từ năm 2021 do lãi suất tăng, hiện là 5.5%.

BÁN TETHER

26,561 VNĐ

BÁN TETHER

26,561 VNĐ

BÁN KDG

1,000 VNĐ

BÁN KDG

1,000 VNĐ