* LƯU Ý : Bán tối đa 7,450 Tether/giao dịch/TKNH, tối thiểu 500 Tether/giao dịch, các giao dịch chuyển vượt hạn mức tối đa sẽ không được xử lý. Giao dịch sau 30 phút sẽ tự hủy nếu không nhận được Tether. Chúc Quý Khách một ngày tốt lành.

| $ Coin | Mua | Bán |

|---|---|---|

|

|

|

|

|

|

|

|

|

|

|||

|---|---|---|---|

| Loại | Đồng | Số lượng | Thời gian |

| Mua | USDT | 7,499 | 03-10-2025 08:59:12 |

| Mua | USDT | 7,499 | 03-10-2025 08:59:12 |

| Mua | USDT | 6,728 | 03-10-2025 08:59:12 |

Tia hy vọng cho nhà đầu tư khi Bitcoin giữ giá 31.000 USD

Trong những ngày cuối của tuần đầu tháng 7, Bitcoin (BTC) vẫn chưa thể vượt 31,000 USD. Thậm chí đã có lúc BTC xuống dưới 30.000 USD, trước những biến động thu hẹp này, “bò” và “gấu” chiếm tỷ trọng như thế nào?

Giá Bitcoin đã lấy lại một số lợi nhuận gần đây trong tuần này, nhưng nhiều điểm dữ liệu cho thấy 30.000 đô la sẽ được giữ làm hỗ trợ trong tương lai.

Bitcoin vẫn duy trì trong phạm vi hẹp 4,3% trong 15 ngày tính đến ngày 7/7. Mặc dù ở gần phạm vi 29.895 đến 31.165 đô la, tâm lý của các nhà đầu tư bị ảnh hưởng đáng kể bởi nỗ lực thất bại để vượt qua mức 31.400 đô la vào ngày 6/7.

Xu hướng phản ứng thái quá của các trader đối với biến động giá ngắn hạn hơn là mức tăng 82% từ đầu năm đến nay của Bitcoin có thể là một phần lý do dẫn đến điều chỉnh. Cơ sở lý luận tương tự này cũng được áp dụng cho các sự kiện liên quan đến những loại tiền điện tử khác.

Do vậy, các nhà đầu tư đặt câu hỏi về việc liệu đợt tăng gần đây có phải chỉ được thúc đẩy bởi nhiều yêu cầu quỹ hoán đổi danh mục Bitcoin (ETF) giao ngay hay không?

Trong khi đó, đường cong lợi suất về lãi suất đạt mức nghịch đảo sâu nhất kể từ năm 1981 vào ngày 3/7, phản ánh lợi suất trái phiếu kỳ hạn 2 năm là 4,94% so với trái phiếu kỳ hạn 10 năm ở mức 3,86%, trái ngược với những gì được mong đợi từ trái phiếu dài hạn. Hiện tượng này được các nhà đầu tư theo dõi chặt chẽ, vì nó từng xảy ra trước các cuộc suy thoái trong quá khứ.

Tất cả những sự kiện trên có thể có một số tác động đến giá Bitcoin và tâm lý nhà đầu tư. Do đó, bài viết sẽ phân tích sâu hơn ở phần tiếp theo.

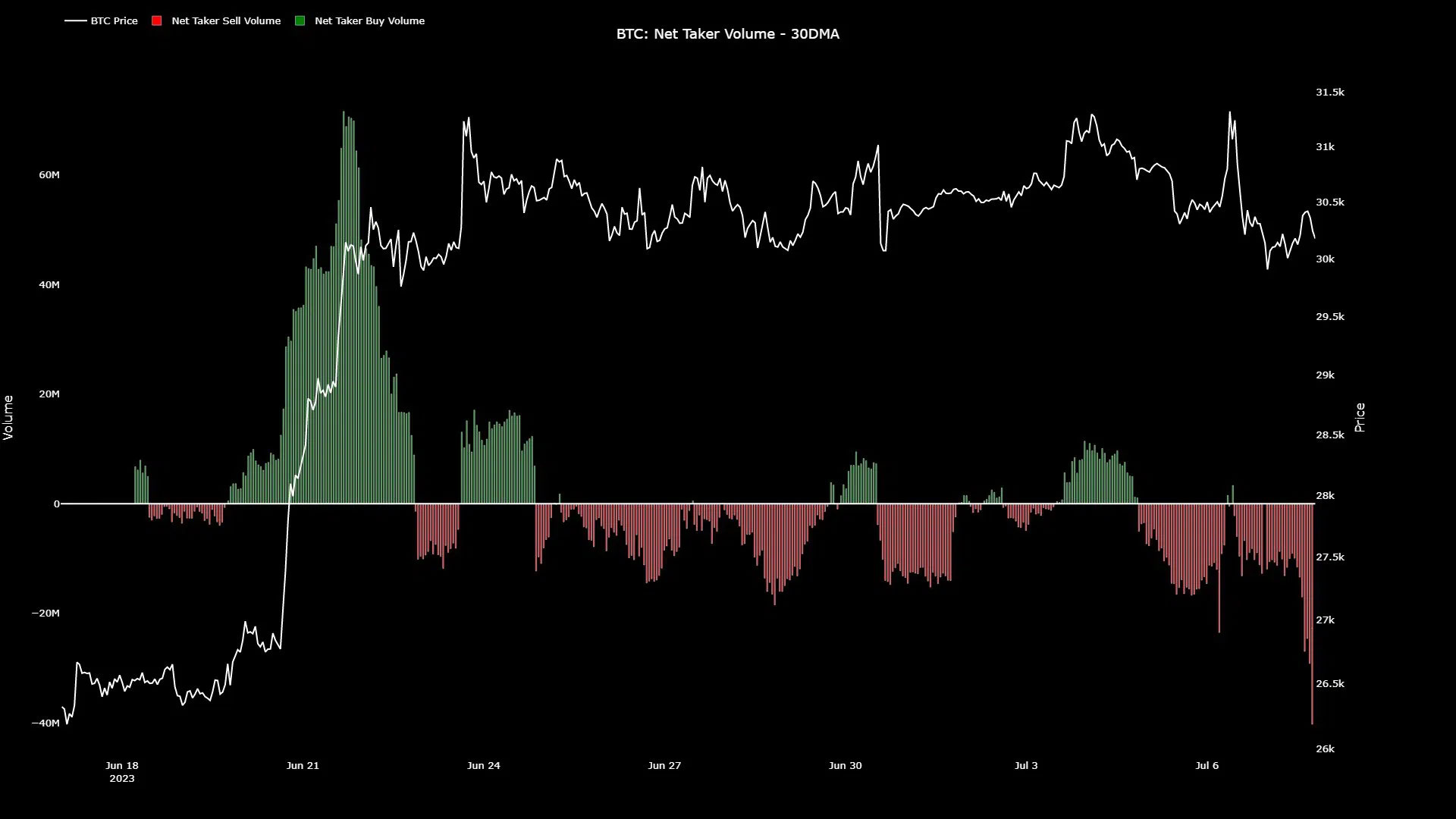

Tỷ lệ khớp lệnh mua bán giảm mạnh nhất tháng qua

Tín hiệu phân kỳ đỉnh đã dự đoán được đà giảm nhẹ của Bitcoin. Những ngày qua, đã có thời điểm BTC giảm về dưới 30,000 USD. Nhưng đến thời điểm bài viết gì giá đã biến động trên 30,000 USD.

Để hiểu rõ được những lập luận sau, bạn cần hiểu về dữ liệu Net Taker Volume. Như tên gọi, nó có nghĩa “khối lượng khớp lệnh taker”. Taker là người sẵn sàng khớp lệnh, không giống như maker là người đặt lệnh. Do đó, khối lượng sẵn sàng khớp lệnh sẽ cho biết tâm lý sẵn sàng bán hay sẵn sàng mua của thị trường.

Biểu đồ trên cho thấy, khối lượng khớp lệnh bán (màu đỏ) so với khớp mua đã chiếm ưu thế và tăng mạnh nhất trong gần một tháng qua. Tuy nhiên, với sự đột biến đến vậy mà giá của Bitcoin vẫn neo trên mức 30,000 USD. Xét ở một khía cạnh thì đó vẫn là một tín hiệu tích cực. Có thể nói nôm na rằng, dù “phe gấu” đã nổ lực rất đáng kể nhưng vẫn chưa đủ sức để giá BTC giảm sâu hơn.

Do đó, khi khối lượng khớp lệnh bán yếu dần (các thanh đỏ tiến về zero) thì cũng có nghĩa giá BTC sẽ tăng mạnh trở lại. Nhưng biểu đồ trên vẫn chưa xác nhận một thanh histogram đỏ ngắn dần. Nghĩa là chưa có dấu hiệu cho thấy phe gấu bỏ cuộc.

Cần kết hợp điều này với phân tích kỹ thuật để xác định rõ ràng hơn các hỗ trợ kháng cự tương ứng. Trong phân tích trước, biên độ kháng cự/hỗ trợ này nằm giữa 29,400 USD – 31,400 USD.

Tâm lý thị trường có phần tiêu cực vì FUD Binance

Santiment có chỉ báo giúp thống như những mật độ xuất hiện những từ khóa trong thảo luận xã hội và so sánh với biến động giá Bitcoin.

Trong khi đó, bối cảnh hiện tại còn chứa nhiều điều đáng xem xét như giám đốc chiến lược của Binance Patrick Hillmann và các nhà điều hành tuân thủ hàng đầu khác được cho là đã rời sàn giao dịch vào ngày 6/7 do phản ứng của CEO Changpeng Zhao đối với cuộc điều tra của Bộ Tư pháp Hoa Kỳ.

Việc các lãnh đạo cao cấp của Binance rời đi hàng loạt đã gây xôn xao mạng xã hội. Và thời điểm chủ đề này nóng dần lại tương đương với đà giảm của Bitcoin về dưới 30,000 USD. Như vậy, có bằng chứng cho thấy thị trường có khuynh hướng tiêu cực hơn vì FUD liên quan đến Binance

Vào ngày 29/6, sàn giao dịch cũng thông báo cho người dùng rằng cổng thanh toán ngân hàng châu Âu của họ sẽ ngừng dịch vụ vào tháng 9, có khả năng tạm dừng gửi và rút tiền thông qua chuyển khoản ngân hàng SEPA.

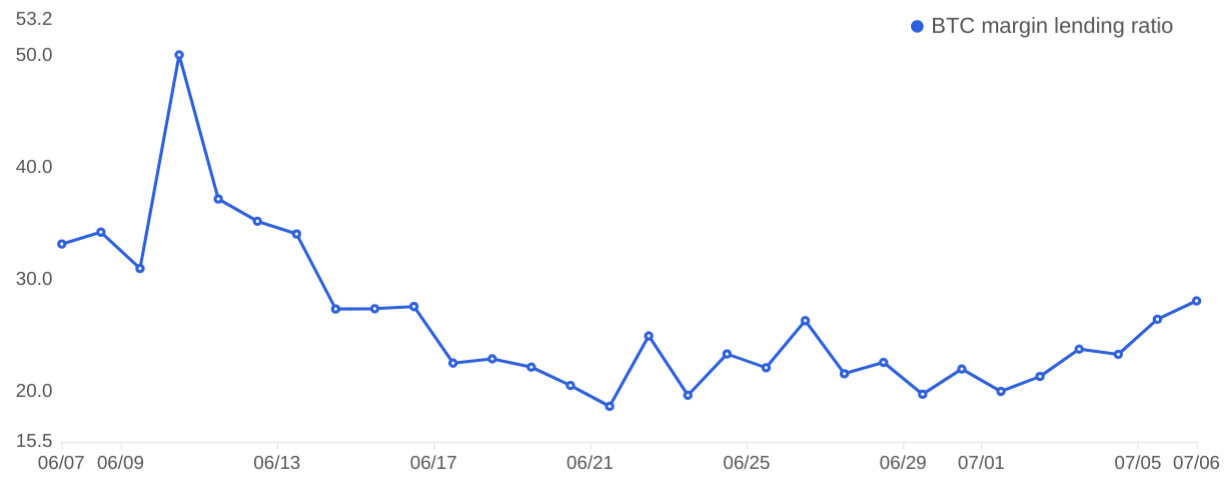

Tỷ lệ cho vay margin Long vẫn chiếm tỷ lệ cao

Chỉ báo Margin (ký quỹ) của OKX dựa trên tỷ lệ stablecoin/BTC tăng đều đặn từ 20x nghiêng về Long vào ngày 1/7 lên tỷ lệ 29x hiện tại vào ngày 7/7, cho thấy niềm tin ngày càng cao của các trader sử dụng vay margin. Tuy nhiên, nó vẫn nằm trong phạm vi từ trung lập đến tăng giá, dưới ngưỡng 30x lịch sử liên quan đến sự lạc quan quá mức.

Ngoài việc tạo điều kiện cho đòn bẩy dài hạn có dư địa tăng thêm, chỉ báo này không có dấu hiệu căng thẳng tiềm ẩn nào đối với thị trường margin trong trường hợp giá Bitcoin điều chỉnh đột ngột.

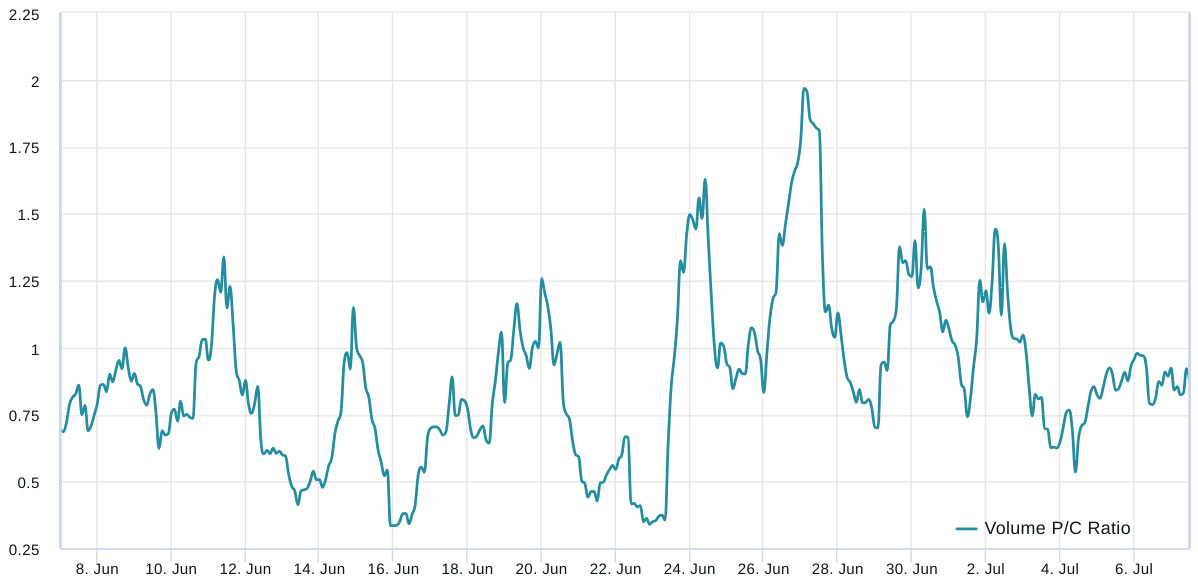

Tỷ lệ Put To Call vẫn ở mức bình thường

Các trader cũng có thể đánh giá tâm lý thị trường bằng cách đo xem có nhiều hoạt động hơn thông qua quyền chọn mua (Call) hay quyền chọn bán (Put). Tỷ lệ Put-to-Call 0,7 cho thấy hợp đồng mở (OI) của quyền chọn bán chậm hơn so với các quyền chọn mua tăng giá và do đó lạc quan. Ngược lại, chỉ báo 1,4 ủng hộ quyền chọn bán, có thể được coi là bi quan.

Tỷ lệ Put-to-Call vẫn ở dưới mức 1 trong 3 ngày qua, ngụ ý mức độ ưu tiên cao hơn đối với các quyền chọn mua từ trung lập đến tăng giá. Điều quan trọng ở đây là mặc dù giá của Bitcoin điều chỉnh trong thời gian ngắn xuống 29.750 đô la vào ngày 7/7, nhưng không gia tăng đáng kể về nhu cầu đối với các quyền chọn bán bảo vệ.

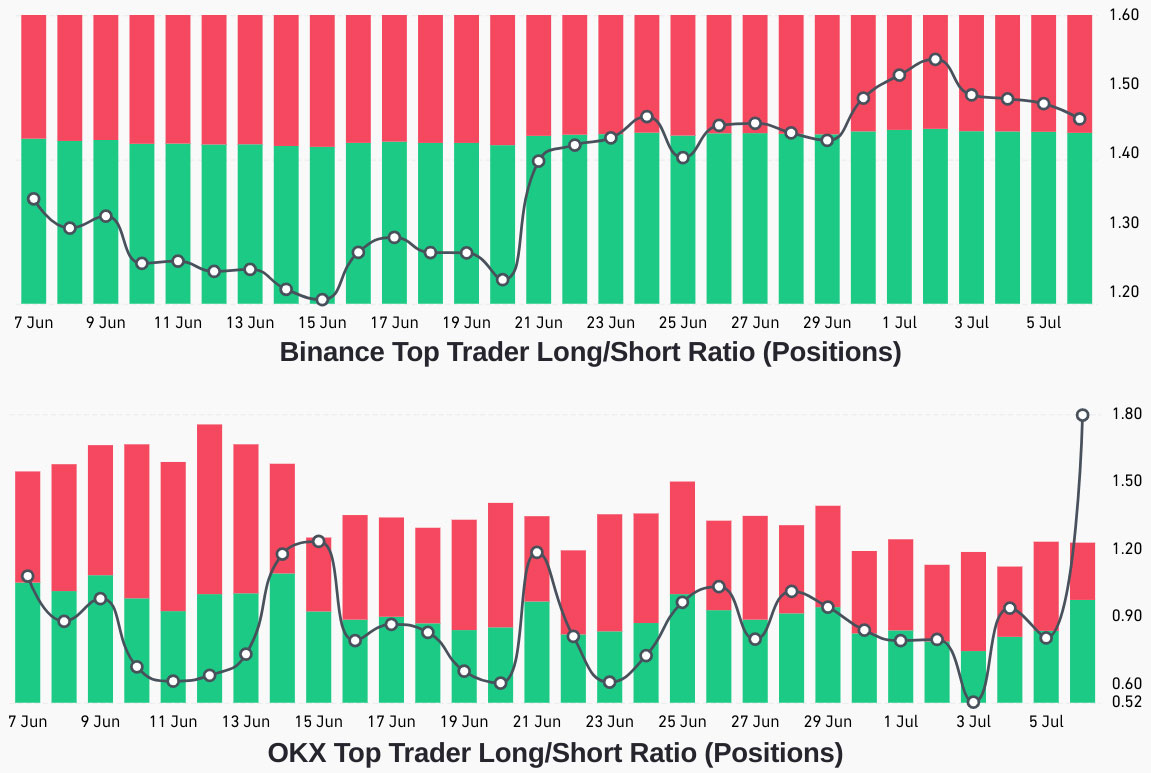

Tỷ lệ Long-to-Short của các trader hàng đầu loại trừ những yếu tố bên ngoài có thể chỉ ảnh hưởng đến thị trường quyền chọn. Đôi khi có sự khác biệt về phương pháp giữa những sàn giao dịch khác nhau, vì vậy nên theo dõi diễn biến thay đổi thay vì số liệu tuyệt đối.

Theo số liệu từ CoinGlass tỷ lệ Long-to-Short của các trader OKX hàng đầu tăng từ 0,52 vào ngày 3/7 lên 1,68 vào ngày 7/7, cho thấy nhu cầu mạnh mẽ đối với các vị trí Long đòn bẩy bất kể Bitcoin không thể vượt qua mức 31.000 đô la. Tại Binance, chỉ báo đã giảm từ 1,52 vào ngày 3/7 xuống 1,39 vào ngày 7 /7, duy trì trên mức trung bình 1,33 trong 30 ngày trước đó, cho thấy tâm lý trung lập.

Đây không phải vùng giá nên mua ?

Có nhiều yếu tố phân tích kỹ thuật đã đồng thuận vùng giá hiện tại là vùng kháng cự nguy hiểm, khả năng đảo chiều cao. Phân tích kỹ thuật giá Bitcoin khung tuần với chỉ báo MACD-H và các đường trendline chỉ ra những đặc điểm đáng chú ý như sau:

Một tín hiệu phân kỳ đỉnh khung tuần đang sớm hình thành. Nó không ngăn cản việc giá BTC vượt 31,000 USD. Nhưng ngay khi điều đó xảy ra đi nữa, tín hiệu này vẫn dự báo một đợt điều chỉnh lớn trong khung tuần có thể kéo dài cả Q3/2023.

Trên đồ thị giá, vùng giá 31,000 – 32,000 USD là vùng giá đồng thuận của nhiều yếu tố kháng cự. Đó là vùng kháng cự của kênh song song một năm qua, đồng thời cũng là vùng ranh giới giữa uptrend và downtrend.

Nếu giá giảm về đây thì trong uptrend vùng giá này đóng vai trò là hỗ trợ tốt. Ngược lại, trong downtrend khi giá tăng đến đây thì nó trở thành kháng cự mạnh. Cần rất nhiều sự tham lam và tin tức tốt để giá BTC bức phá. Hai nến tuần với mô hình Spinning như trên đã thể hiện sự trung lập lớn của thị trường.

Phe bò sẽ gặp khó khăn khi thị trường spot ETF được chấp thuận

Natalie Brunell, một nhà báo truyền hình, người dẫn chương trình podcast và nhà giáo dục từng đoạt giải thưởng trong lĩnh vực Bitcoin, cho biết tiền điện tử hiện đang được các nhà đầu tư tổ chức coi trọng hơn như một loại tài sản, bằng chứng là nhiều hồ sơ Bitcoin ETF từ một số nhà quản lý quỹ tài sản lớn nhất thế giới.

Phát biểu trên Fox Business vào ngày 5/7, CEO BlackRock Larry Fink cũng nói rằng vai trò của Bitcoin chủ yếu là “số hóa vàng”, ngụ ý các nhà quản lý Hoa Kỳ xem xét việc ETF giao ngay có thể dân chủ hóa tài chính. Theo đó, các nhà đầu tư có thể chuyển sang Bitcoin như một phương tiện hàng rào chống lạm phát hoặc sự mất giá của một số loại tiền tệ nhất định.

Vì vậy, từ góc nhìn toàn cảnh, đối với những người đặt câu hỏi liệu Bitcoin có sẵn sàng điều chỉnh sau đợt phục hồi được thúc đẩy bởi sự cường điệu ETF hay không, khả năng phục hồi niềm tin tăng giá của các trader và sự thiếu lạc quan quá mức trong margin BTC cho thấy họ cần phải thư giãn.

Các thị trường quyền chọn và tương lai Bitcoin chỉ ra thời gian thử thách đang ở phía trước đối với phe gấu và những người mong đợi điều chỉnh mạnh chỉ do những lo ngại về quy định và suy thoái kinh tế.

BIẾN ĐỘNG VỐN HÓA ALTCOIN TRONG THÁNG 7

Bitcoin Dominance (BTC.D) vượt 50% có lẽ là một trong những tín hiệu đáng quan ngại nhất đối với vốn hóa Altcoin từ đây cho đến cuối năm 2023. Sau đây là những kịch bản khả dĩ có thể xảy ra với biến động tổng vốn hóa Altcoin.

Nhà đầu tư có thể dựa trên những kịch bản sau, và sử dụng nó để giới hạn kỳ vọng khi lựa chọn mua/bán một Altcoin riêng lẻ.

Về cấu trúc đồ thị giá, biến động tổng vốn hóa Altcoin từ ATH đến nay chia làm 2 giai đoạn:

Giai đoạn downtrend, vốn hóa giảm từ 1,700 tỷ USD về 440 tỷ USD

Giai đoạn sideway, vốn hóa biến động giữa biên độ 440 tỷ USD – 680 tỷ USD

Giai đoạn thứ 3 vẫn là một ẩn số. Nhưng tín hiệu quan trọng để xác định gần đúng kịch bản của giai đoạn thứ 3 đó là tổng vốn hóa đóng nến tuần khỏi biên độ sideway của giai đoạn 2 theo hướng nào.

Có thể thấy, mức vốn hóa Altcoin hiện tại không chỉ nằm trong vùng sideway mà còn nằm ngay giữa biên độ sideway, tức vùng 550 tỷ USD. Chính thị trường đang thể hiện sự trung lập cao độ. Điều này thể hiện qua khối lượng giao dịch giảm mạnh và biên độ vốn hóa hóa giảm mạnh. Nhà đầu tư Altcoin dường như cũng không thiên về kịch bản mua hay bán. Họ đang chờ đợi một tín hiệu mới từ thị trường.

Tuy nhiên, nếu xét các chỉ báo phổ biến như Bollinger Band hay MACD-H trong khung tuần thì thiên về kịch bản giảm hơn là tăng. Cụ thể, vốn hóa Altcoin vẫn đang đóng nến tuần dưới Middle Band, và chỉ báo MACD-H khung tuần vẫn âm đỏ nhiều tuần qua.

Dù nhiều Altcoin có biên độ phục hồi tốt tháng vừa qua, nhưng đây chỉ là số ít và cục bộ. Số Altcoin đó không đủ đại diện cho một dự đoán về Altcoin Season cho tổng vốn hóa.

Bitcoin Dominance (BTC.D) sẽ đóng vai trò chính cho các kịch bản

Để xác định các kịch bản cho vốn hóa Altcoin, cần quan sát biến động của Bitcoin Dominance (BTC.D). Ở đây, cơ sở để dự đoán kịch bản Altcoin sẽ tùy thuộc vào tâm lý của nhà đầu tư ưu tiên phân bổ vốn vào đâu? Altcoin hay Bitcoin?

Thoạt nhìn qua, thì những kịch bản trên đã gần như bao gồm những khả năng xảy ra và làm khó cho các dự đoán. Tuy nhiên, trong mỗi kịch bản sẽ có những tín hiệu riêng để nhà đầu tư nhanh chóng quyết định dự đoán thiên về kịch bản nào.

Kịch bản 1: BTC.D tiếp tục tăng dần đều cho đến cuối năm 2023. Nhà đầu tư sẽ tiếp tục đổ tiền vào Bitcoin và “chạy trốn” khỏi Altcoin. Lúc này, các Altcoin sẽ lập đáy mới cho đến cuối năm. (đường màu đen). Tín hiệu cho kịch bản này là tổng vốn hóa phá hỗ trợ 440 tỷ USD.

Kịch bản 2: BTC.D điều chỉnh về vùng 48% sau đó tăng trở lại. Nhà đầu tư bắt đầu cảm thấy “giá Altcoin hiện đang quá rẻ và dường như có sự phục hồi“, họ quyết định mua nhưng rồi nhanh chóng nhận ra đó chỉ là một xu hướng ngắn hạn. (đường màu tím). Tín hiệu cho kịch bản này tổng vốn hóa đóng cửa nến tuần trên Middle Band.

Kịch bản 3: BTC.D liên tục giảm dần và phá hỗ trợ 48% cho đến cuối năm 2023. Đây là kịch bản tích cực nhất với Altcoin, đích thực là một Altcoin Season mới cho Altcoin. Vấn đề của kịch bản này là câu trả lời cho câu hỏi “Điều gì khiến nhà đầu tư quyết định phân bổ vốn vào Altcoin trở lại?“. (đường màu xanh). Tín hiệu cho kịch bản này là BTC.D phá hỗ trợ 48%.

Trong đó, kịch bản 1 và 2 có khả năng sẽ chịu áp lực từ những yếu tố vĩ mô như tăng lãi suất và quá trình thắt chặt định lượng tiếp tục diễn ra. Kịch bản 3 đòi hỏi một lý do mới đến từ một xu hướng mới nào đó xuất hiện, đủ mạnh để kích thích nhà đầu tư trở lại với Altcoin.

BÁN TETHER

26,561 VNĐ

BÁN TETHER

26,561 VNĐ

BÁN KDG

1,000 VNĐ

BÁN KDG

1,000 VNĐ