* LƯU Ý : Bán tối đa 7,530 Tether/giao dịch/TKNH, tối thiểu 500 Tether/giao dịch, các giao dịch chuyển vượt hạn mức tối đa sẽ không được xử lý. Giao dịch sau 30 phút sẽ tự hủy nếu không nhận được Tether. Chúc Quý Khách một ngày tốt lành.

| $ Coin | Mua | Bán |

|---|---|---|

|

|

|

|

|

|

|

|

|

|

|||

|---|---|---|---|

| Loại | Đồng | Số lượng | Thời gian |

| Mua | USDT | 4,567 | 17-09-2025 10:34:27 |

| Mua | USDT | 6,789 | 17-09-2025 10:34:27 |

| Mua | USDT | 7,518 | 17-09-2025 10:34:27 |

Tìm hiểu Hệ sinh thái Ethereum DeFi

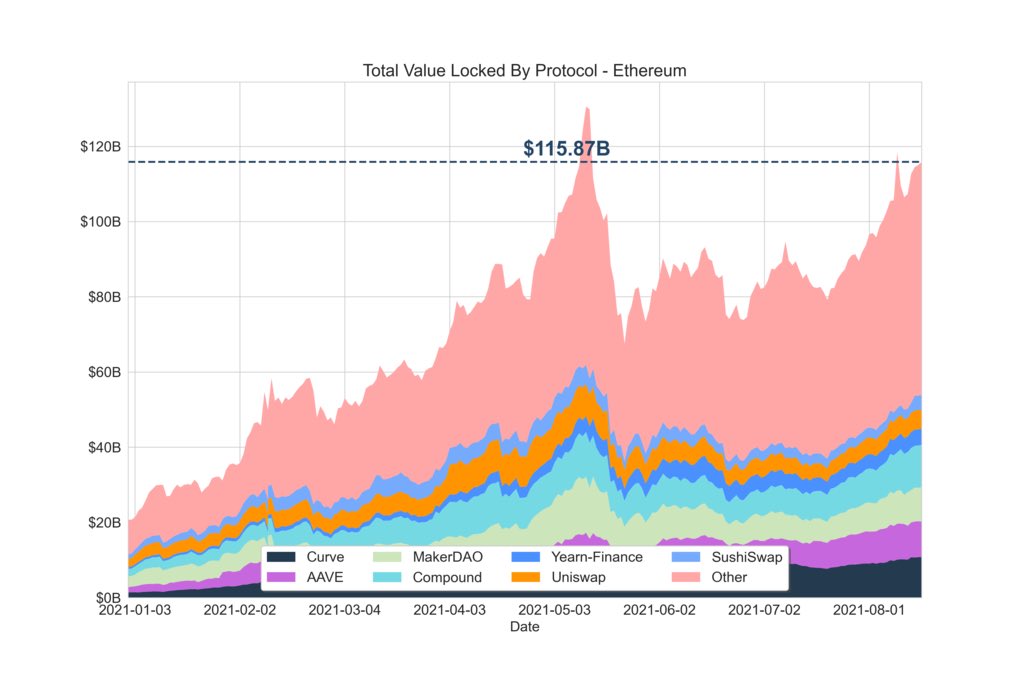

Ethereum đã đi đầu trong việc đổi mới và tích lũy giá trị thực sự trong thế giới tiền điện tử. Các hợp đồng thông minh đã thay đổi trò chơi về những gì có thể làm và thực sự đẩy bối cảnh tiền điện tử lên biên giới tiếp theo của nó. Các ứng dụng phi tập trung dựa trên Ethereum (“dapps”) như MakerDAO, Uniswap và Compound đã tạo tiền lệ cho toàn cảnh DeFi rộng lớn hơn và đóng một phần quan trọng trong việc thúc đẩy vị trí dẫn đầu vô cùng sai lệch của Ethereum về tổng giá trị bị khóa (“TVL”) trên các ứng dụng DeFi .

Tuy nhiên, sự cạnh tranh đang gia tăng, với tổng thị phần DeFi TVL của Ethereum giảm từ 97% vào đầu năm 2021 xuống còn 64% vào tháng 5 năm 2022. Trong báo cáo này, chúng mình cung cấp tổng quan về các ứng dụng DeFi hàng đầu trên chuỗi khối Ethereum , thảo luận về lý do tại sao họ thành công như vậy và cách họ giành được nhiều thị phần như vậy cũng như những gì các chuỗi khác có thể làm.

Sàn giao dịch phi tập trung (“DEXes”)

Để mở đầu cuộc thảo luận, chúng ta có thể thảo luận về các phương tiện trao đổi chính trong thế giới DeFi; sàn giao dịch phi tập trung hoặc DEX. Và những gì thảo luận trên DEXes có thể bắt đầu mà không cần nói về mọi thứ Uniswap. Uniswap là một DEX hàng đầu, hay chính xác hơn là giao thức thanh khoản tự động, trên Ethereum. Uniswap đối sánh người mua và người bán thông qua một mô hình được gọi là nhà tạo lập thị trường tự động (“AMM”), về cơ bản là các hợp đồng thông minh chứa các nhóm thanh khoản có thể được giao dịch chống lại.

Các nhà giao dịch được khuyến khích trở thành nhà cung cấp thanh khoản (“LP”) và gửi mã thông báo vào các nhóm để đổi lấy một phần phí giao dịch. Liên quan mật thiết đến Uniswap là sàn DEX nổi bật nhất, SushiSwap. SushiSwap ra mắt vào năm 2020 thông qua cái mà sau này được gọi là “cuộc tấn công của ma cà rồng”, nói ngắn gọn là liên quan đến chiến lược hút bớt thanh khoản của đối thủ cạnh tranh chính của họ, Uniswap, để thúc đẩy sự ra mắt của Sushi.

SushiSwap tương tự là một DEX dựa trên AMM và khác biệt với Uniswap thông qua một bộ sản phẩm DeFi nội bộ lớn hơn, bao gồm các giao thức canh tác, cho vay và tối ưu hóa năng suất. Cả hai dự án đều có mã thông báo quản trị riêng, UNI và SUSHI tương ứng và xếp hạng trong số năm DEX hàng đầu trên DeFi. Uniswap, với phiên bản mới nhất của họ (Uniswap v3), hiện được triển khai trên mạng chính Ethereum, cũng như các giải pháp mở rộng lớp 2 hàng đầu, Polygon, Arbitrum và Optimism. Mặt khác, SushiSwap đã tạo ra một mạng lưới rộng lớn hơn để đảm bảo sự tăng trưởng của TVL và hiện hỗ trợ 14 chuỗi khác nhau. , chỉ cao hơn một chút so với thị phần hiện tại ~ 44%.

Đối với bối cảnh, con số này so với mức cao nhất vào tháng 10 năm 2020, mặc dù đối với Uniswap v2, là hơn 58%. SushiSwap đã có một bước đi khó khăn hơn một chút, đạt đỉnh khoảng 26% vào tháng 1 năm 2021, nhưng dần dần giảm kể từ đó xuống còn một con số trong phần lớn vài tháng qua. Xét về những phát triển gần đây, thay đổi có tác động lớn nhất của Uniswap trong năm ngoái là sự ra đời của Uniswap v32, bổ sung một số cải tiến, bao gồm hiệu quả sử dụng vốn cao hơn, tích hợp lớp 2 và phí linh hoạt, trong số những cải tiến khác.

Đối với SushiSwap, sau một số mâu thuẫn cộng đồng sau khi tiếp quản không thành công từ Frog Nation khét tiếng hiện nay, một vài tháng cân nhắc đã dẫn đến một đề xuất cho Sushi 2.03. Đề xuất xoay quanh việc giữ chân nhân tài, thành lập một ủy ban lương thưởng chính thức và dành 6 triệu SUSHI để phân bổ cho các nhân viên, chiến lược và lãnh đạo trong tương lai. Các số liệu về khối lượng cho thấy SushiSwap đang thể hiện sự gia tăng khối lượng ở một thị trường tương đối chậm, cho thấy rằng đề xuất có thể đang bắt đầu có một số tác động tích cực đến dự án.

Các DEX khác

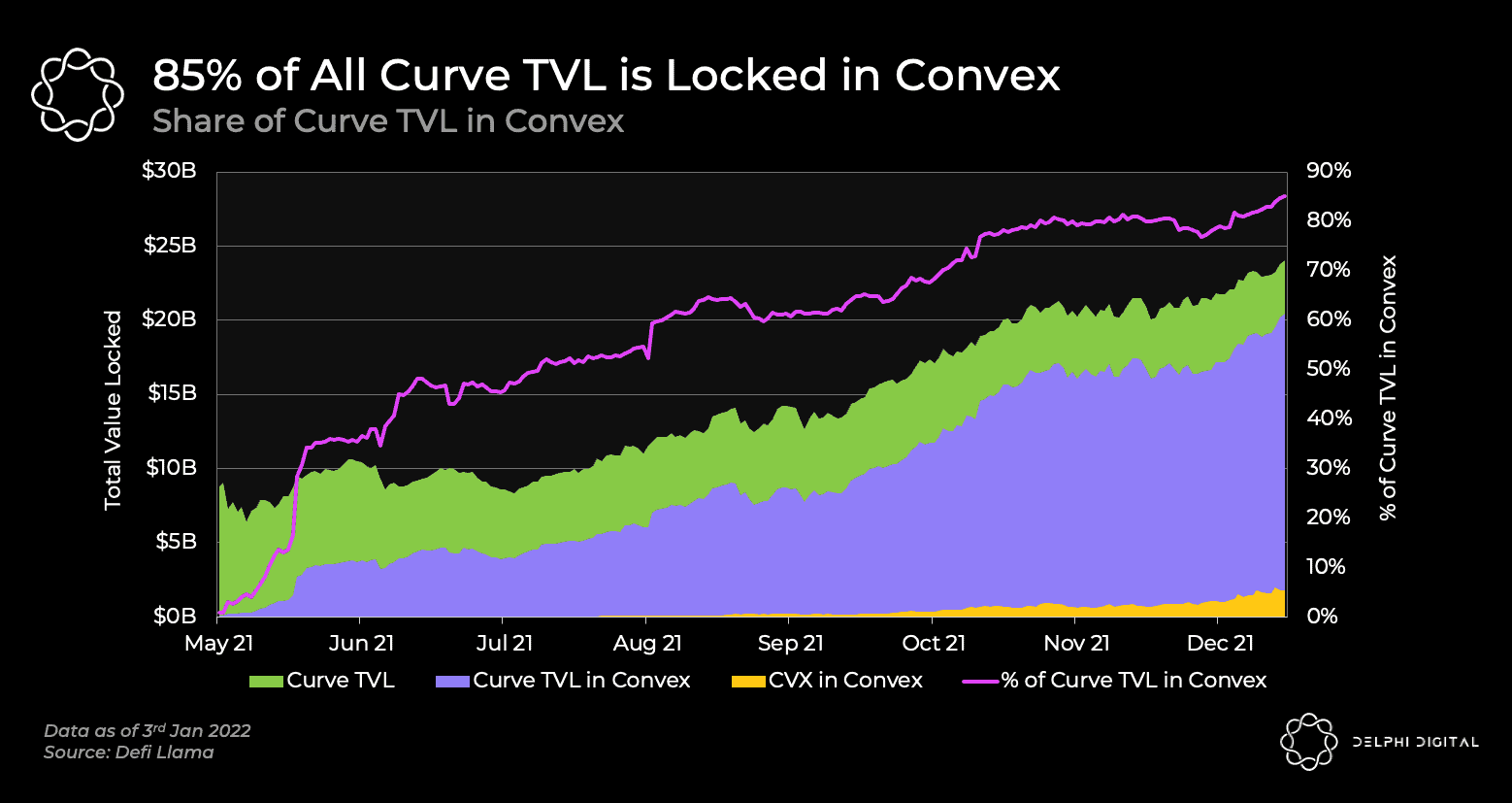

Khi nói về các DEX dựa trên Ethereum khác, việc tìm kiếm nhanh các ứng dụng DeFi hàng đầu sẽ dẫn bạn đến Curve Finance. Curve là dapp phổ biến nhất trên DeFi (hoặc được Maker hoặc Lido tốt nhất, tùy thuộc vào ngày) và là một DEX dựa trên AMM khác. Curve tập trung sự chú ý của mình vào stablecoin và các cặp ổn định khác, do đó duy trì mức phí thấp hơn, trượt giá và giảm thiểu tổn thất vô thường khi so sánh với các giao thức cạnh tranh khác. Curve cũng chú ý đến khả năng tổng hợp và đã tích hợp với Compound, Yearn Finance và Synthetix trong số những người khác. Ngoài ra, Curve DAO, được kiểm soát bởi mã thông báo CRV, cũng là một phần chính của câu đố và cuộc đua tích lũy tiếp theo để kiểm soát DAO đã dẫn đến cuộc chiến được đặt tên khéo léo là ‘Curve Wars’.

Curve đã tích cực triển khai trên các chuỗi và hiện đang hoạt động trên cả chuỗi lớp 2 và lớp thay thế 1, gần đây nhất là tích hợp với mạng Aurora của NEAR Protocol4. Liên kết rất chặt chẽ với Curve là Convex Finance; một công cụ tối ưu hóa lợi nhuận dành riêng để tối đa hóa mức tăng CRV cho những người cung cấp tính thanh khoản cho các nhóm của Curve. Kể từ khi ra mắt vào tháng 5 năm 2021, Convex đã chứng kiến sự tăng trưởng đáng kinh ngạc và hiện đứng trong 10 ứng dụng DeFi hàng đầu 5, tự hào với hơn 5 tỷ đô la trong TVL.

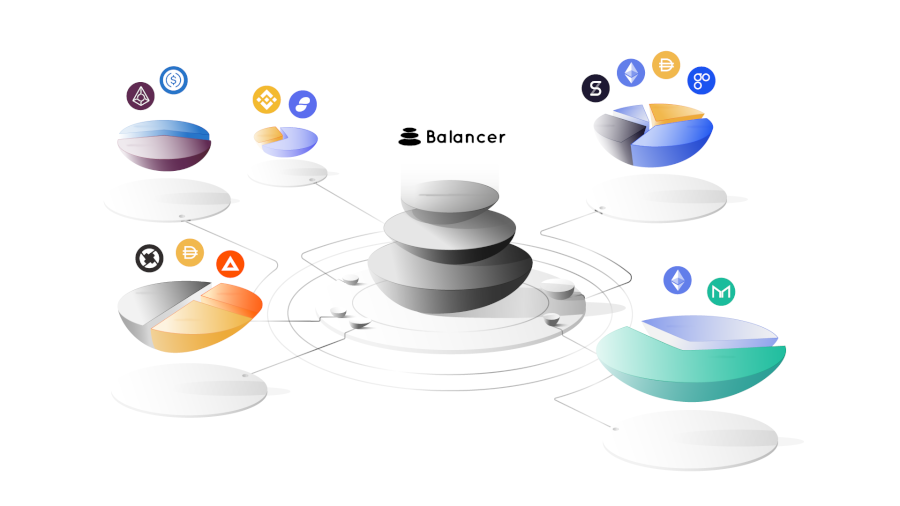

Về cơ bản, Convex tập hợp các tài sản lại với nhau từ nhiều người dùng để tối đa hóa mức tăng cho mỗi LP - một điều có thể khó đạt được đối với từng LP riêng lẻ. Đề cập cuối cùng của chúng tôi trong phần DEX của báo cáo này sẽ là Balancer. Một giao thức dựa trên AMM khác, Balancer đã giới thiệu khái niệm ‘nhóm cân bằng’, cho phép hai đến tám loại tiền điện tử khác nhau được nhóm lại với nhau trong một nhóm thanh khoản, LP có thể gửi mã thông báo vào để kiếm được phí đổi lại.

Có thể tạo nhiều loại nhóm thanh khoản khác nhau, bao gồm nhóm tư nhân, công khai và thông minh, trong khi về mặt quản trị, mã thông báo BAL (cho đến gần đây) đã giúp chủ sở hữu mã thông báo đề xuất và bỏ phiếu cho các đề xuất. Mục tiêu của Balancer là trở thành một nền tảng cho các DAO và các giao thức khác dựa trên đó để cung cấp tính thanh khoản cho các sản phẩm của họ. Sau khi ra mắt phiên bản V2 của họ vào năm ngoái, Balancer đã mở rộng dòng sản phẩm của họ và đã chứng kiến sự áp dụng ngày càng tăng, bằng chứng là tỷ lệ tạo pool mới tăng đều đặn.

Balancer cũng đã đại tu hệ thống quản trị của họ và công bố một cơ chế khuyến khích và bỏ phiếu mới thông qua hệ thống veBAL của họ. Mặc dù còn khá sớm để thấy được tác dụng thực sự của cuộc đại tu tokenomic này, nhưng nếu hệ thống veCRV tương tự nhưng không giống hệt nhau dành cho Curve là bất cứ thứ gì để xem xét để so sánh, thì Balancer có thể có một tương lai tươi sáng phía trước.

Ethereum đã chịu trách nhiệm về một lượng lớn sự đổi mới trong không gian DeFi và hầu hết các dự án tiếp tục thúc đẩy lĩnh vực này tiến lên đều dựa trên Ethereum. Ethereum đã đạt được điều này thông qua sự kết hợp của lợi thế người đi trước, số lượng nhà phát triển lớn hơn và tận tâm hơn và một số tích hợp đáng kể giữa dapp và ví.

Những yếu tố này, cùng với những yếu tố khác, đã cho phép Ethereum duy trì vị trí dẫn đầu về DeFi TVL và vẫn là chuỗi lựa chọn của nhiều nhà phát triển lần đầu tiên. Tuy nhiên, chi phí giao dịch tiếp tục tăng đột biến và các giải pháp mở rộng quy mô lớp 2 vẫn chưa được thị trường sử dụng rộng rãi, điều này sẽ dẫn đến sự thay đổi có hệ thống về phí. Các blockchain khác có cơ hội tận dụng ở đây, đặc biệt là thông qua việc thực hiện tích cực các giải pháp mở rộng quy mô, cùng với các chiến lược khác, bao gồm cả việc tận dụng khả năng tương thích EVM hoặc lựa chọn ngôn ngữ lập trình dễ dàng hơn. Thị phần DeFi của Ethereum đã bị xói mòn trong 18 tháng qua và rất có thể sẽ tiếp tục xu hướng theo hướng này, tùy thuộc vào mức độ nhanh chóng của các chuỗi cạnh tranh.

BÁN TETHER

26,500 VNĐ

BÁN TETHER

26,500 VNĐ

BÁN KDG

1,000 VNĐ

BÁN KDG

1,000 VNĐ