* LƯU Ý : Bán tối đa 7,450 Tether/giao dịch/TKNH, tối thiểu 500 Tether/giao dịch, các giao dịch chuyển vượt hạn mức tối đa sẽ không được xử lý. Giao dịch sau 30 phút sẽ tự hủy nếu không nhận được Tether. Chúc Quý Khách một ngày tốt lành.

| $ Coin | Mua | Bán |

|---|---|---|

|

|

|

|

|

|

|

|

|

|

|||

|---|---|---|---|

| Loại | Đồng | Số lượng | Thời gian |

| Mua | USDT | 7,499 | 03-10-2025 08:59:12 |

| Mua | USDT | 7,499 | 03-10-2025 08:59:12 |

| Mua | USDT | 6,728 | 03-10-2025 08:59:12 |

Tổng giá trị bị khóa (TVL) trong tiền điện tử là gì và tại sao nó lại quan trọng?

1.Tổng giá trị bị khóa nghĩa là gì?

Kể từ khi tài chính phi tập trung (DeFi) bùng nổ vào năm 2020, các chuyên gia thị trường tài chính đã quan tâm đến một loại hình đầu tư mới và đã xem xét các cách để đo lường hiệu suất của nó.

Ngoài vốn hóa thị trường, khối lượng giao dịch, tổng cung và lưu hành, tổng giá trị bị khóa (TVL) là một chỉ số tiền điện tử phổ biến trong số các nhà đầu tư DeFi để đánh giá giá trị tổng thể của tài sản - bằng đô la Mỹ hoặc bất kỳ loại tiền tệ fiat nào - được gửi trên tất cả DeFi giao thức hoặc trong một dự án DeFi duy nhất.

Tài sản DeFi bao gồm phần thưởng và lãi suất, đến từ các dịch vụ điển hình như cho vay, đặt cược và nhóm thanh khoản, được cung cấp dưới dạng hợp đồng thông minh. Ví dụ, TVL trong việc đặt cược, là một chỉ báo đặc biệt hữu ích cho các nhà đầu tư muốn hỗ trợ nền tảng DeFi với phần thưởng cao nhất. Nó là tổng giá trị được khóa trong các giao thức đặt cược DeFi và đại diện cho số lượng tài sản được gửi bởi các nhà cung cấp thanh khoản.

Vào năm 2022, TVL đã đạt gần 2 tỷ đô la trên toàn cầu, tăng từ 400 triệu đô la trong hai năm trước đó. Với sự phổ biến và giá trị ngày càng tăng của DeFi trong không gian tiền điện tử, TVL đã trở thành một thước đo cần thiết cho các nhà đầu tư muốn đánh giá xem toàn bộ hệ sinh thái hoặc một giao thức duy nhất có lành mạnh và đáng để đầu tư hay không.

Mặc dù TVL được định nghĩa đơn giản là tổng giá trị của tiền điện tử bị khóa trong một hợp đồng thông minh, nhưng có những điều kiện cơ bản có thể ảnh hưởng đến giá trị của các dự án DeFi.

Nhiều yếu tố khác nhau đồng ý về giá trị của TVL ngoài tiền gửi, tiền rút và số tiền mà một giao thức thực sự đang nắm giữ. TVL cũng thay đổi theo giá trị của tiền tệ fiat hoặc mã thông báo gốc. Một số khoản tiền gửi của giao thức có thể được tính bằng mã thông báo gốc của dự án, vì vậy TVL của nó thay đổi theo giá trị của nó. Nếu một mã thông báo cụ thể tăng giá trị, thì TVL của giao thức cũng vậy.

2.Tại sao TVL lại quan trọng trong DeFi?

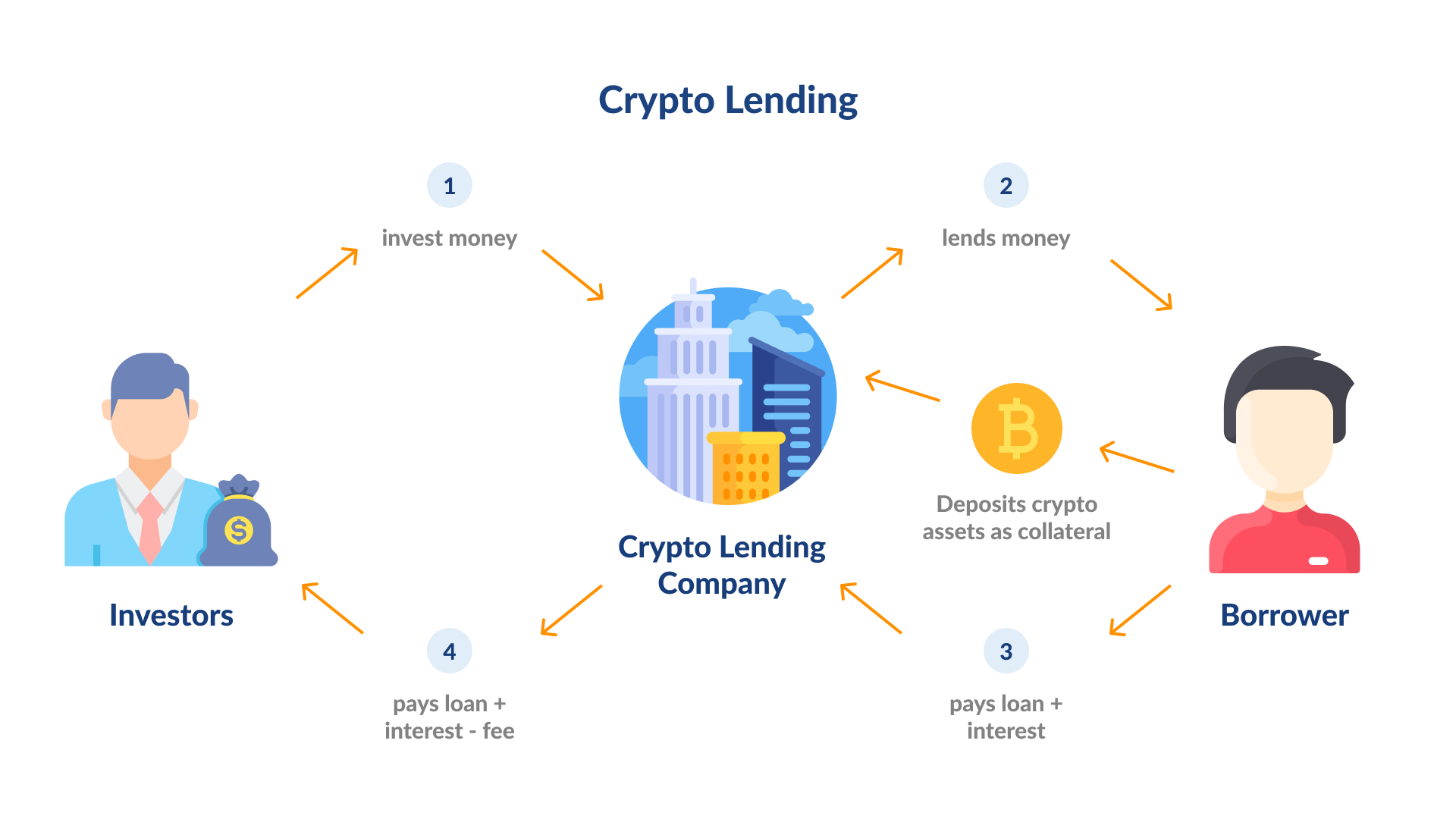

Để các nền tảng DeFi hoạt động, chúng yêu cầu vốn phải được ký gửi dưới dạng tài sản thế chấp khoản vay hoặc tính thanh khoản trong các nhóm giao dịch. TVL quan trọng vì nó chỉ ra tác động của vốn đối với lợi nhuận và khả năng sử dụng của ứng dụng DeFi cho các nhà giao dịch và nhà đầu tư.

Khi TVL của nền tảng DeFi tăng, kéo theo đó là sự gia tăng tính thanh khoản, tính phổ biến và khả năng sử dụng. Những yếu tố này góp phần vào thành công của dự án. TVL cao hơn có nghĩa là nhiều vốn hơn bị khóa trong các giao thức DeFi, với những người tham gia được hưởng nhiều lợi ích và tiền thu được đáng kể hơn. TVL thấp hơn có nghĩa là khả năng cung cấp tiền thấp hơn, dẫn đến lợi suất thấp hơn.

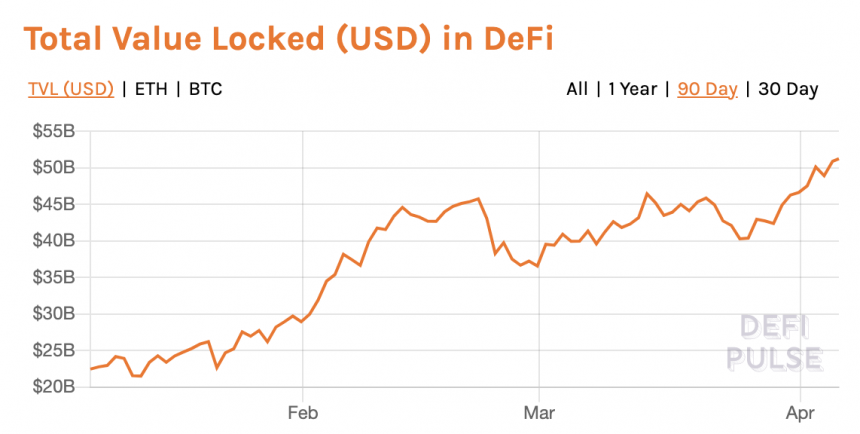

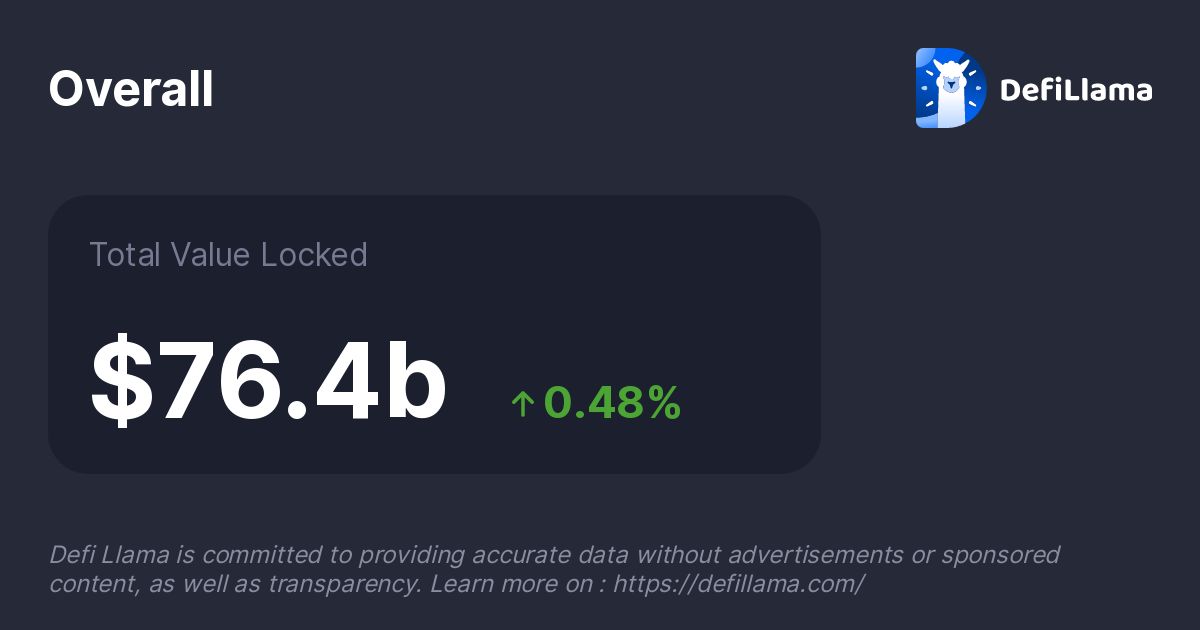

Thị phần của các giao thức DeFi có thể dễ dàng được xác định thông qua các nền tảng của các công ty phân tích như DeFi Pulse và DefiLlama, cung cấp dữ liệu về số lượng tài sản tiền điện tử bị khóa trong các hợp đồng thông minh tương ứng của họ.

Những người tham gia DeFi theo dõi TVL trên DeFi Pulse phải biết rằng nền tảng này chỉ giám sát các chuyển động hợp đồng thông minh của các giao thức trên chuỗi khối Ethereum bằng cách trích xuất tổng số dư Ether (ETH) và mã thông báo ERC-20. Mặt khác, DefiLlama tính toán TVL bằng cách trích xuất tổng số dư của tất cả các chuỗi DeFi được kết hợp hoặc từng nền tảng riêng lẻ.

3.TVL tiền điện tử được tính như thế nào?

Do các giao thức mới không ngừng xuất hiện trong không gian DeFi, có thể khó khăn trong việc thiết lập TVL chính xác của thị trường tổng thể và xác định xem một nền tảng DeFi cụ thể có phải là một lựa chọn an toàn cho người dùng cuối hay không.

Tuy nhiên, những người tham gia có thể chọn các giao thức được thiết lập hơn bằng cách sử dụng số liệu TVL là 1 tỷ đô la, đây sẽ là một khách hàng tiềm năng đủ an toàn. TVL cao hơn sẽ tốt hơn, vì nó phải cho thấy một nền tảng lành mạnh có nhu cầu cao với đội ngũ nhà phát triển mạnh mẽ và trường hợp sử dụng có giá trị. Tất cả những điều đó sẽ thu hút nhiều người tham gia và nhà đầu tư hơn, góp phần vào sự gia tăng TVL của dự án.

Mặt khác, cảnh báo đỏ nên được đưa ra khi các giao thức DeFi với TVL thấp hơn đang mang lại sản lượng cao. Ví dụ, đây có thể là các chương trình khuyến mãi cho các nền tảng mới muốn giành thị phần, nhưng cũng có thể là trò lừa đảo vì ít hoặc không có người tham gia nào tin tưởng giao tài sản của họ.

Thật đơn giản để tính toán TVL tiền điện tử. Đầu tiên, vốn hóa thị trường của một tài sản phải được tìm thấy bằng cách nhân nguồn cung của dự án DeFi với giá hiện tại. Sau đó, chia vốn hóa thị trường cho nguồn cung lưu hành tối đa, TVL được tiết lộ.

Khi chia tổng vốn hóa thị trường của một tài sản bị khóa cho tổng giá trị bị khóa, chúng tôi thu được tỷ lệ TVL. Tỷ lệ TVL có thể giúp xác định xem nội dung DeFi được định giá thấp hay được định giá quá cao. Nếu tỷ lệ này dưới 1, tài sản thường được định giá thấp và hấp dẫn hơn đối với các nhà đầu tư. Khi vốn hóa thị trường vượt quá TVL trong tiền điện tử, tài sản có thể bị định giá quá cao, không còn chỗ để tăng trưởng.

4.Tiền điện tử nào có TVL cao nhất?

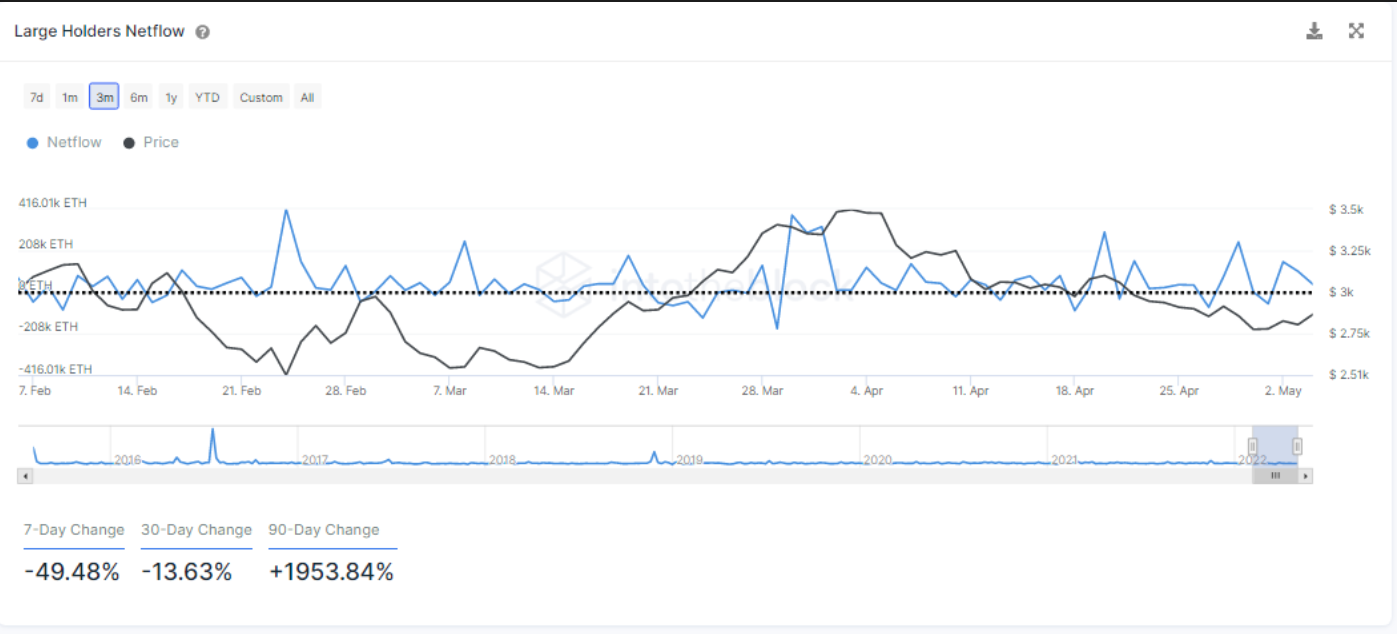

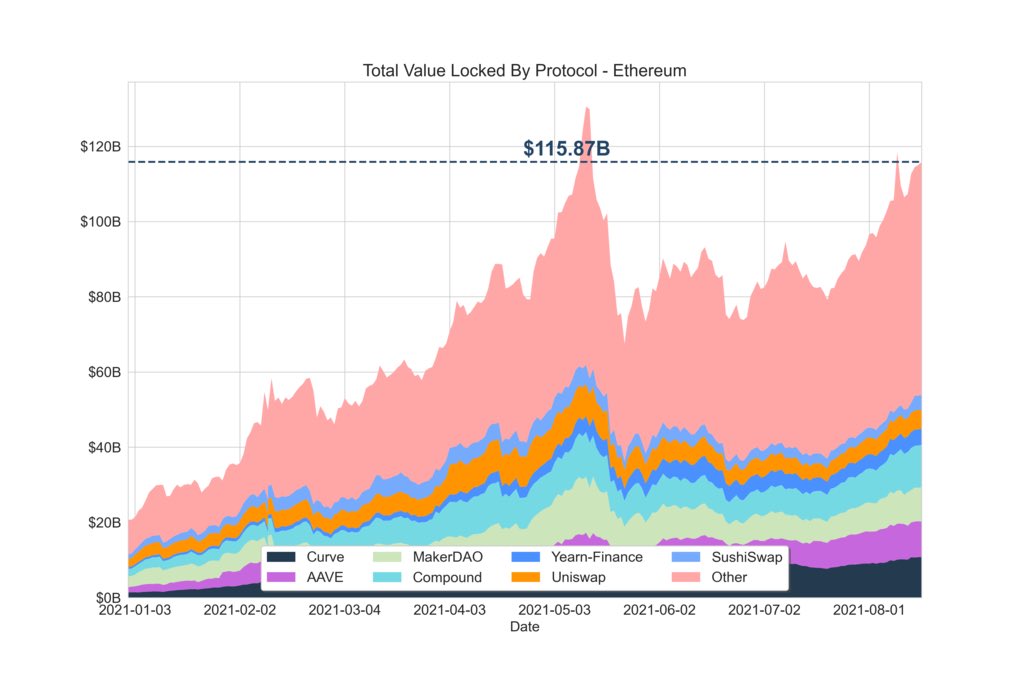

Do sự phát triển vượt trội của DeFi vào năm 2020, TVL kết hợp của tất cả các giao thức DeFi đã tăng nhanh và đáng kể vào cuối năm 2021.

Vào đầu năm 2020, TVL kết hợp trên tất cả các nền tảng DeFi là khoảng 630 triệu đô la, theo DefiLlama. Trong quý đầu tiên của năm 2022, nó đã đạt hơn 172 tỷ đô la giá trị.

Hơn một nửa trong số đó nằm trong một giao thức, MakerDAO, vẫn là một trong những giao thức nổi bật nhất cùng với Curve và Aave. Curve là tiền điện tử có TVL cao nhất và chiếm phần lớn thị trường với 9,7% thị phần và 17 tỷ USD TVL, tiếp theo là Lido với TVL 15,4 tỷ USD, Anchor là 12,6 tỷ USD và MakerDao là 11,5 tỷ USD.

5.Mạng lớn nhất của DeFi TVL

Vào năm 2022, Ethereum xuất hiện với tư cách là mạng lớn nhất bởi DeFi TVL, chiếm hơn một nửa tổng khối lượng DeFi trên toàn thế giới.

Để đưa ra một số quan điểm, mạng Ethereum DeFi chỉ bao gồm dưới 500 giao thức. Nó có TVL khoảng 73 tỷ đô la, với 64% thị phần, so với BNB Smart Chain, là TVL cao thứ hai với giá trị 8,74 tỷ đô la, chiếm 7,7% thị phần, Avalanche với 5,21 tỷ đô la và 4,5%. về thị phần và Solana với 4,19 tỷ USD và 3,68% thị phần.

Rất dễ dàng để đọc biểu đồ tiền điện tử TVL. Nó đại diện cho TVL cho toàn bộ thị trường DeFi được biểu thị bằng USD, với tỷ lệ phần trăm chuyển động trong 24 giờ qua và tiền điện tử có sự thống trị cao hơn.

Chỉ số tổng giá trị bị khóa trên tất cả các chuỗi cho thấy rõ ràng rằng Ethereum là mạng có TVL cao nhất. Về bản chất, TVL là một chỉ số tuyệt vời cho lĩnh vực DeFi của tiền điện tử và có lẽ được sử dụng nhiều nhất để đánh giá sức khỏe và sự tăng trưởng của thị trường. Tuy nhiên, sự tăng trưởng của TVL báo hiệu một triển vọng tích cực cho thị trường, tuy nhiên, độ tin cậy của nó phải được xem xét một cách thận trọng, vì gần như không thể diễn giải chỉ báo một cách chính xác.

Sự biến động của thị trường là một trong những biến thể chính có thể ảnh hưởng lớn đến giá trị của tài sản bị khóa, bắt đầu với giá của ETH, nền tảng của nó là nơi hầu hết các tài sản nằm. Sự gia tăng đáng kể về giá trị của ETH chắc chắn sẽ ảnh hưởng đến TVL của DeFi từ năm 2020, nhưng điều đó có nghĩa là tổng giá trị bị khóa có thể tăng lên mà không có bất kỳ người dùng mới hoặc vốn đầu tư nào vào DeFi.

Hơn nữa, do bản chất của các dịch vụ DeFi, tiền có thể dễ dàng di chuyển và được đếm nhiều lần, do đó tính toán sai khả năng thanh khoản của các giao thức. Như với mọi chỉ báo, TVL chỉ là một ước tính về tình trạng của thị trường và vì những sai sót và tính gần đúng của nó, nó không nên xác định chiến lược của nhà đầu tư.

BÁN TETHER

26,563 VNĐ

BÁN TETHER

26,563 VNĐ

BÁN KDG

1,000 VNĐ

BÁN KDG

1,000 VNĐ